Самой распространенной формой предпринимательских объединений в современной российской экономике являются холдинги. принадлежит особая роль в формировании бюджета страны. Так, на протяжении нескольких лет их налоговые платежи превышают 60% в общем объеме поступлений федеральных налогов и сборов в России. Из них почти 20% составляют налоговые отчисления газового холдинга "Газпрома".

Исторический анализ формирования понятия "холдинг" в российской правовой и научной литературе представлен ниже в таблице.

|

Источник, дающий |

Предлагаемое определение холдинга |

|

|

Пункт 1.1 Временного положения о холдинговых компаниях, создаваемых при преобразовании государственных предприятий в акционерные общества, утвержденного Указом Президента РФ от 16 ноября 1992 г. N 1392 |

Холдинговой компанией признается предприятие независимо от его организационно-правовой формы, в состав активов которого входят контрольные пакеты акций других предприятий. На основании этих контрольных пакетов холдинговая компания влияет на вынесение этими предприятиями своих решений |

|

|

Кравченко Е.Н. Такие разные холдинги // Учет. Налоги. Право. 2000. N 17 |

Под холдингом понимается структурированная организация юридических лиц, одно из которых (холдинговая компания) имеет возможность оказывать влияние на решения остальных участников холдинга (дочерних компаний) |

|

|

Российский энциклопедический словарь. М., 2001. Т. 2. С. 1728 |

Холдинг-компания (англ. "holding" - владеющий) - акционерная компания, использующая свой капитал для приобретения контрольных пакетов акций других компаний с целью установления контроля над ними |

|

|

Шиткина И.С. Холдинги. Правовой и управленческий аспекты. М.: ООО "Городец-издат", 2003 |

Холдинги... являются разновидностью группы лиц, основанной на отношениях экономи- ческой зависимости и контроля, участники которой, сохраняя юридическую самостоя- тельность, в своей предпринимательской деятельности подчиняются одному из участников группы, который в силу владения контрольными пакетами акций (долями участия в уставном капитале), договора или иных обстоятельств оказывает определяющее влияние на принятие решений другими участниками группы |

|

|

Шувалов В. Финансовый холдинг: структура и функции // VIP Консультант. Аналитический бюллетень "Финансовый холдинг: структура и функции". 2003. N 11. С. 8 - 11 |

Холдинговой компанией является хозяйственное общество, которое в силу преобладающего участия в уставном капитале иных хозяйственных обществ (участников холдинга), либо в соответствии с договором, либо иным образом имеет возможность прямо или косвенно (через третье лицо) определять решения, принимаемые хозяйственными обществами - участниками холдинга |

|

|

Портной К. Правовое положение холдингов в России: Научно- практическое пособие. М.: Волтерс Клувер, 2004 |

Холдинг - группа лиц, включающая головную компанию (холдинговую компанию) и другие хозяйственные общества, в отношении которых головная компания имеет возможность определять решения, принимаемые ими |

|

|

Проект Федерального закона "О холдингах" (проект N 99049555-2) |

Холдинг - совокупность двух и более юридических лиц (участников холдинга), связанных между собой отношениями (холдинговыми отношениями) по управлению одним из участников (головной компанией) деятельностью других участников холдинга на основе права головной компании определять принимаемые ими решения. В холдинг могут входить коммерческие организации различных организационно-правовых форм, если иное не установлено федеральными законами |

|

|

Шиткина И.С. Холдинги: правовое регулирование и корпоративное управление: Научно- практ. издание: Учеб. пособие. М.: Волтерс Клувер, 2006. С. 50 |

Холдинг - форма предпринимательского объединения, представляющая собой группу организаций (участников), основанную на отношениях экономической зависимости и контроля, участники которой, сохраняя формальную юридическую самостоятельность, в своей предпринимательской деятельности подчиняются одному из участников группы - холдинговой компании (головной организации), которая, будучи центром холдингового объединения, в силу владения преобладающими долями участия в уставном капитале, договора или иных обстоятельств прямо или косвенно (через третьих лиц) оказывает определяющее влияние на принятие решений другими участниками группы |

В последнее время в России холдингами называют любые конгломератные объединения коммерческих структур, в которых отношения между управляющей компанией и дочерними подразделениями регулируются не только и не столько правом собственности или мерой участия в уставном капитале, сколько посредством тех или иных форм договорных отношений, определяемых действующим законодательством.

На основании вышеизложенного предлагаем следующее определение холдинга.

Холдинг - это группа экономически взаимодействующих юридических лиц, в которой головной компании достаточно минимальной доли участия в других юридических лицах для полного контроля над их деятельностью.

Данное определение хорошо отражает сегодняшнюю ситуацию - холдинги активно используют внутренние операции по купле-продаже ценных бумаг для перераспределения денежных средств между подразделениями с целью финансирования крупных инвестиционных проектов и сделок.

Виды холдингов

В связи с недостаточной разработкой вопросов, связанных с особенностями отдельных видов холдингов, большое теоретическое и практическое значение имеет научно обоснованная классификация холдингов. Выявление на ее основе особенностей отдельных видов холдингов позволит более четко урегулировать вопросы деятельности холдингов в законодательных и подзаконных нормативных актах.

Классификацию холдингов можно проводить по следующим критериям.

1. Исходя из типов зависимости, установленных законодательством, холдинги следует подразделить на:

Имущественные - основанные на преобладающем участии в уставном капитале или наличии контрольного пакета акций;

Договорные - когда холдинговые отношения возникают в силу, в рамках и на срок заключенного договора;

Организационные - холдинговые отношения, которые складываются в связи с иными обстоятельствами, непосредственно не названными в законодательстве.

Наиболее распространенными в российском и мировом бизнесе и, соответственно, изученными в научной литературе являются имущественные холдинги. При этом очень часто на практике, применительно к конкретному холдингу, имеет место не один, а несколько типов зависимости. Наличие организационного типа зависимости, как правило, дополняет имущественную и договорную зависимость и вытекает из владения контрольным пакетом акций (долями участия) или договора. Договорная зависимость зачастую формируется в развитие имеющегося контроля в уставном капитале.

2. В зависимости от того, является ли головная компания холдинга исключительно только держателем акций (или долей участия) дочерних обществ, не занимаясь при этом самостоятельной производственной, торговой, банковской или иной коммерческой деятельностью, или же она занимается также и какой-либо коммерческой деятельностью, выделяют два вида холдингов:

1) чистые холдинги;

2) смешанные холдинги.

В чистом холдинге головная компания никакую коммерческую деятельность не проводит, а, владея контрольными пакетами акций (преобладающим долевым участием) иных участников холдинга, осуществляет только контрольные и управляющие функции по руководству и координации деятельности других участников холдинга.

В смешанном холдинге головная компания, помимо контрольных и управленческих функций по отношению к другим участникам холдинга, осуществляет также самостоятельную коммерческую, предпринимательскую деятельность. В данном холдинге головная компания играет своего рода двоякую роль: с одной стороны, это управляющая компания, с другой - промышленное предприятие, банк, торговое предприятие и т.п.

3. В зависимости от характеристики собственников можно выделить следующие разновидности холдингов: государственный и частный холдинг.

Государственным (муниципальным) является холдинг, в котором участие государства (муниципального образования) в уставном капитале основного общества позволяет государству (муниципальному образованию) контролировать такое объединение (далее - государственный холдинг).

Соответственно, частными являются холдинги, в которых уставный капитал основного общества сформирован из вкладов частных лиц - коммерческих организаций и граждан. Разновидностью частных холдингов являются семейные холдинги.

Семейным холдингом является, например, известная корейская фирма "Daewoo", крах которой в 1999 г. вызвал шок у многих корейцев. Жители Южной Кореи в течение многих десятилетий твердо верили в неуязвимость огромных многопрофильных семейных холдингов, которые определяют лицо корейской экономики и которые до того времени пользовались безусловной поддержкой правительства.

4. В зависимости от характера производственных и экономических отношений между участниками холдинга и способа организации холдингового объединения различают горизонтальные, вертикальные и диверсифицированные холдинги.

Горизонтальные холдинги (сбытовые холдинги) - объединение обществ, действующих на одном рынке (энергетические компании, сбытовые, телекоммуникационные и проч.). Они представляют собой объединение однородных бизнесов в филиальные, например территориальные, структуры, которыми управляет головное хозяйственное общество. Главной целью такого объединения является создание единой системы поставщиков и много дочерних обществ, выполняющих функции сбыта. В случае если таких дочерних обществ много, то необходимы единые правила регулирования их деятельности.

Специфика горизонтального холдинга состоит в том, что дочерние общества, входящие в холдинг, рассредоточены. Холдинг позволяет создать единую политику в отношении конкретного вида товара (реализуемую в виде скидок, подарков для клиентов и т.д.). В данном случае централизация управления играет важную роль в выработке общей политики.

Вертикальные холдинги (холдинги концернового типа или производственные холдинги) - объединение предприятий в одной производственной цепочке (добыча сырья, переработка, выпуск продукции, сбыт). В качестве примера можно привести объединения, занимающиеся переработкой сельскохозяйственной продукции, металлов, нефтепереработкой.

Диверсифицированные холдинги в отличие от горизонтальных и вертикальных представляют собой форму объединения различных бизнесов, действующих на разных рынках. Их создание связано с распространением хозяйственной деятельности холдинговой компании на новые сферы (с расширением номенклатуры продукции, видов предоставляемых услуг и т.д.). При этом нередко компании не идут на полное слияние, а создают тот или иной механизм взаимодействия, позволяющий им сохранить статус юридического лица и при этом сотрудничать с другими предприятиями.

Международные холдинги широко используют форму диверсифицированной холдинговой компании с целью контроля и руководства дочерними АО, выделяемыми по какому-либо признаку (национальному, отраслевому и т.д.).

5. С точки зрения функционального наполнения деятельности холдинговой компании или головной организации холдинга в зарубежной и российской литературе выделяют финансовый, управляющий, а также смешанный финансово-управляющий холдинг.

Финансовый холдинг имеет в качестве преобладающей функции формирование портфеля долевого участия основного общества в дочерних. В финансовом холдинге основное общество не осуществляет управленческой деятельности по руководству объединением. Этот вид холдинга, с нашей точки зрения, можно классифицировать как инвестиционный холдинг.

Управляющим холдингом является холдинг, в котором основное общество осуществляет единое экономическое руководство дочерними. Т. Келлер называет управляющий холдинг холдингом в узком смысле. Другие специалисты считают именно управляющий холдинг классическим.

Управляющий холдинг подразделяют на два подвида - стратегический управляющий холдинг, когда основное общество ограничивается только разработкой стратегии дочерних обществ, обеспечивая таким образом синергетический эффект объединения, и не вмешивается в оперативную производственную деятельность, и оперативный управляющий холдинг, когда основное общество контролирует текущую производственно-хозяйственную деятельность дочерних обществ. Холдинг, сочетающий в себе функции финансового и управляющего, именуют финансово-управляющим.

6. С точки зрения наличия "системы участия" структурной сложности выделяют основной холдинг и промежуточный холдинг, или субхолдинг.

Промежуточные холдинги существуют в многоуровневых холдинговых объединениях, когда дочерние общества основного холдинга составляют промежуточный холдинг, являясь материнскими обществами в отношении своих дочерних обществ, выступающих по отношению к основному холдингу как "внучатые".

Субхолдинг как юридическое лицо - участник холдинга находится под непосредственным (участник первого уровня) или опосредованным (субхолдинги последующих уровней) контролем основной компании и создан над множеством дочерних фирм для сосредоточения усилий основной компании на стратегических задачах развития холдинга в целом. Часто созданием разветвленной системы участия обеспечивается стабильность холдингового объединения, поскольку в этом случае существенно снижаются предпринимательские риски.

7. В зависимости от дислокации деятельности предприятий холдинга можно выделить: транснациональный холдинг и национальный холдинг.

Транснациональным холдингом является холдинг, хозяйственные общества которого дислоцируются в различных государствах. Вследствие, как правило, широкого географического рассеивания его обществ, транснациональные холдинговые (головные) компании часто регистрируются в государствах, которые наряду с особыми налоговыми преимуществами (в виде особенно выгодного налогообложения иностранных доходов от участия и прибыли) облегчают доступ к международным финансовым рынкам и особым инструментам финансирования.

Существенным признаком национального холдинга является дислокация его участников в одном государстве.

8. С позиции отраслевой принадлежности различают отраслевые и межотраслевые холдинги. Так, например, вертикально интегрированные нефтяные компании являются отраслевыми холдингами. Можно назвать промышленные, сельскохозяйственные, транспортные, энергетические и другие холдинги. Не каждый из этих видов холдингов имеет специфическое правовое регулирование, отдельные даже не упомянуты в законах и иных правовых актах. Сказанное не относится к банковскому холдингу, в отношении которого действующим законодательством установлен особый правовой режим.

Банковским холдингом признается не являющееся юридическим лицом объединение юридических лиц с участием кредитной организации (кредитных организаций), в котором юридическое лицо, не являющееся кредитной организацией (головная организация банковского холдинга), имеет возможность прямо или косвенно (через третье лицо) оказывать существенное влияние на решения, принимаемые органами управления кредитной организации (кредитных организаций).

9. В зависимости от функций дочерних обществ различаются такие холдинги, как контрольный холдинг, холдинг на основе менеджмента, холдинг ценных бумаг, холдинг долевого участия, холдинг капитала.

На практике чаще всего встречаются контрольные холдинги и холдинги долевого участия.

В контрольном холдинге головная (холдинговая) компания владеет контрольными пакетами акций других участников холдинга, благодаря чему оказывает определяющее влияние на их деятельность.

Если головная компания холдинга имеет решающее участие в капитале других хозяйственных обществ - участников холдинга, то такой холдинг считается холдингом долевого участия, причем между холдинговой (головной) компанией и ее обществом с долевым участием возникают вертикальные финансовые, правовые и, при некоторых условиях, директивно-правовые или управленческо-организационные отношения, а также отношения услуг. Долевое участие головной компании в других юридически самостоятельных предприятиях - участниках холдинга в форме владения долевым имуществом является специфическим признаком холдинга такого вида.

Необходимо иметь в виду, что в данном случае возможна такая ситуация, когда холдинговая компания с относительно небольшой долей участия может оказывать существенное влияние на управление акционерной компанией, входящей в соответствующий холдинг. Это случается при сильно рассеянном капитале или слабых интересах в управлении других акционеров.

10. Другие виды холдингов.

Выделяют также классический и распределенный холдинги, достаточно широко встречающиеся в российской практике. Рассмотрим вышеуказанные виды холдингов, которые получили большое распространение в сфере гражданского оборота.

К классическому холдингу относятся объединения предприятий, контрольный пакет акций которых сосредоточен в руках материнской компании. Здесь, однако, необходимо уточнить, что термин "контрольный пакет акций" используется в данном случае в широком смысле (в соответствии с Временным положением о холдинговых компаниях), так как в ряде российских холдинговых компаний дочерние хозяйственные общества не являются акционерными обществами, а имеют организационную форму обществ с ограниченной ответственностью или государственных унитарных предприятий.

Распределенный холдинг является разновидностью смешанного (финансово-управляющего) холдинга. К распределенному холдингу следует отнести такие объединения, в которых роль головной компании выполняют несколько самостоятельных обществ, объединенных принадлежностью или аффилированностью одному лицу или группе совместно действующих физических лиц. Распределенный холдинг состоит из нескольких территориально существенно удаленных филиалов, ведущих сложную хозяйственную деятельность, например производственных.

Преимущества и недостатки холдинговой модели организации бизнеса

Преимущества организации бизнеса в холдинговой форме условно можно разделить на две группы. Первая группа связана с эффектом интеграции вообще, независимо от формы, в которой она представлена: холдинг, ФПГ, простое товарищество, поскольку понятно, что в период всеобщей экономической глобализации осуществлять деятельность в автономной, некооперированной структуре, как правило, менее выгодно, чем в интегрированной. Вторая группа преимуществ холдинга связана со спецификой именно этой формы предпринимательского объединения.

Эффект объединения хозяйственных обществ в холдинг как синергетический эффект системы заключается в том, что преимущества от объединения достигаются не посредством арифметического сложения, а умножением возможностей всех организаций, входящих в структуру холдинга. Холдинги как разновидность предпринимательских объединений в сравнении с неинтегрированными коммерческими организациями обладают следующими преимуществами:

Реализацией масштаба используемых ресурсов (производственных фондов, инвестиционных средств, трудовых ресурсов), в том числе возможностью привлечения квалифицированного управленческого, научного, производственного персонала;

Минимизацией для участников объединения в сравнении с обособленными производителями, не входящими в него, отрицательного воздействия конкуренции, поскольку участники объединения, как правило, не допускают взаимной конкуренции на одном и том же рынке;

Возможностью производства конкурентоспособной продукции (работ, услуг) вследствие создания самодостаточной вертикально интегрированной системы от добычи сырья до выпуска законченной продукции высокой степени переработки;

Значительной централизацией капитала, который в зависимости от экономической конъюнктуры может "перетекать" из одной сферы предпринимательской деятельности в другую;

Возможностью диверсификации производства для снижения предпринимательских рисков и обеспечения специализации отдельных видов деятельности как условия их конкурентоспособности;

Объединением производства, технического опыта и научно-исследовательских разработок, возможностью интеграции науки и производства;

Возможностью осуществлять согласованную финансовую, инвестиционную, кредитную политику;

Имиджем крупной и влиятельной интегрированной структуры;

Возможностью лоббирования в законодательных и правительственных органах. Так, с 1 января 2008 года при переводе прибыли из дочерней компании в материнскую в форме дивидендов налог на прибыль платить с них не надо, если материнская компания владеет контрольным пакетом "дочки" больше года, этот пакет стоит более 500 млн. рублей и "дочка" не зарегистрирована в офшоре. Принятие данного закона выгодно многим российским холдингам, так как достигается экономия на налоге на прибыль в сотни млн. рублей;

Гибкостью и мобильностью в выборе организационно-правовых форм участников холдинга, в распределении между ними функций, определении степени их автономии;

Облегченностью процедур создания и реструктуризации холдингов (отсутствие регистрационных процедур, приобретение бизнеса через покупку акций);

Устойчивостью и стабильностью (нельзя добровольно выйти из состава холдинга);

Ограниченным риском ответственности (основное общество несет ответственность по долгам дочернего только в случаях, установленных федеральными законами);

Распределением коммерческих рисков (особенно для диверсифицированных холдингов);

Возможностью спекуляций на акциях дочерних обществ;

Эффективностью финансового и налогового планирования;

Конфиденциальностью контроля для владельцев бизнеса, находящихся на верхушке холдинговой пирамиды.

Не каждое холдинговое объединение обеспечивает единовременно реализацию всех перечисленных преимуществ. Отдельные из названных преимуществ холдингов оборачиваются для других субъектов (государство, граждане, другие предприниматели, например контрагенты по договорам) обратной стороной и могут быть отнесены с точки зрения реализации их интересов к недостаткам. Здесь следует исходить из общего подхода защиты прав и законных интересов всех участников правоотношений, осуществляющих свои права разумно и добросовестно.

К недостаткам холдинговой модели организации бизнеса наряду с очевидными преимуществами можно отнести:

Отсутствие внутри холдинга конкуренции, влекущей за собой возможность сохранения нерентабельных производств и снижения экономической эффективности холдинга в целом;

Бюрократизацию управления, сложность иерархической структуры;

Неоптимальное налогообложение участников холдинга, отсутствие "налогового единства" холдинга;

Сложность управления холдинговым объединением:

а) большое количество субъектов корпоративных отношений, имеющих различные интересы;

б) высокие транзакционные издержки (в том числе усложненный документооборот);

Отсутствие адекватного нормативно-правового регулирования холдингов;

Отсутствие особенностей правового регулирования совершения сделок с заинтересованностью внутри холдинга.

Таким образом, холдинг как предпринимательское объединение, представляющее собой производственно-хозяйственный комплекс, отвечает следующим условиям:

1) это объединение может выступать в качестве единого субъекта;

2) его участниками являются хозяйственные общества - самостоятельные субъекты гражданско-правовых отношений (акционерные общества, общества с ограниченной ответственностью);

3) одно из хозяйственных обществ - участников объединения определяет решения, принимаемые другими хозяйственными обществами - участниками этого же объединения;

4) объединение проводит единую политику (инвестиционную технологическую, производственно-хозяйственную, финансовую или научно-техническую).

Холдинговая компания (холдинг) - это система коммерческих организаций, которая включает в себя "управляющую компанию", владеющую контрольными пакетами акций и/или паями дочерних компаний, и дочерние компании. Управляющая компания может выполнять не только управленческие, но и производственные функции. Дочерним же признаётся хозяйственное общество, действия которого определяются другим (основным) хозяйственным обществом или товариществом либо в силу преобладающего участия в уставном капитале, либо в соответствии с заключённым между ними договором, либо иным образом (п. 1 ст.105 ГК; п. 2 ст. 6 Закона об акционерных обществах; п.2 ст. 6 Закона об обществах с ограниченной ответственностью).Холдинговые компании возникают по всему миру под влиянием общих для всех стран процессов интеграции. Почему же компании объединяются именно в холдинг, а не создают концерн, конгломерат, трест?

Холдинги образуются для определенной цели. Это, как правило, завоевание новых секторов рынка и/или снижение издержек. Оба этих фактора повышают стоимость компании, ее капитализацию и для достижения этой цели необходима эффективная работа всей системы, а не только управляющей компании.

Необходимо отметить, что и стоимость акций холдинга тоже растет только при эффективной работе всей системы (всех ее частей - управляющей компании и дочерних предприятий).

В последнее время корпоративный мир захлестнула волна объединений, слияний и поглощений. Объединяются все: автомобилестроители, связисты, энергетики, компьютерщики, финансисты.

Рассмотрим, какими путями коммерческие организации могут объединяться в холдинговые компании.

(а) Холдинговые компании могут создаваться, например, посредством последовательного присоединения или получения контроля над компаниями, которые объединены одним видом бизнеса (машиностроение, пищевая промышленность, с/х и т.д.). Это так называемая "горизонтальная интеграция".

Основная цель таких холдингов - завоевание новых секторов рынка. В качестве примера здесь можно привести тот факт, что в начале года руководители ведущих Британских табачных компаний British-American Тobacco (BAT) и Rrothmans International, занимающих второе и четвертое места в мире по объемам продаж, объявили о планах создания единого концерна, который станет крупнейшим мировым производителем табачной продукции. Сумма сделки оценивается в 13 млд фунтов стерлингов. Новая компания с общим обьемом продаж 21, 32 млд долларов и мощностью 1 триллион сигарет в год будет контролировать около 17% мирового рынка.

(б) Второй путь образования холдинговых компаний - это объединение предприятий единого технологического цикла (от сырья до готовой продукции). Это так называемая "вертикальная интеграция".

Главной целью такого объединения является снижение общих издержек, достижение ценовой стабильности, повышение стоимости компании. Примером может служить объединение электростанции и угольного разреза в Приморском крае в конце прошлого года. Из Приморской ГРЭС и Лучегорского разреза образовалась компания ЛуТЭК, контрольный пакет которой достался РАО ЕЭС России. Цели этого смелого эксперимента были вполне определенны - снизить себестоимость электроэнергии (а это серьезная проблема в Приморском крае) и справедливо распределить деньги между энергетиками и угольщиками. Благодаря этому объединению объем производства вырос на 6%, себестоимость угля снизилась на 3%, электроэнергии- на 17%, а прибыль возросла на 59%.

(в) Холдинговые компании могут создаваться и путем последовательного создания предприятий и последующего их присоединения к группе. Именно так действовал "стальной король" Эндрю Карнеги почти 130 лет назад. В своей автобиографии он пишет о том, что только после того, как созданное им предприятие доказывало свою эффективность, он включал его (тем или иным способом) в свою группу.

Такая политика позволяла ему избежать больших потерь при неэффективной работе или банкротстве нового предприятия. Тактики последовательного присоединения придерживается и компания Макдональдс. В качестве вклада она передает торговую марку, технологию менеджмента и т.д.

(г) На практике имеются примеры объединения не только отдельных коммерческих организаций, но и холдинговых компаний. Например, объединение известного сталелитейного концерна Германии и аналогичного в Нидерландах было реализовано следующим образом. Их владельцы: компании KN Hoogovens NV и Hoesch AG создали на паритетных началах (50% х 50%) управляющую компанию Estel NV в которую в качестве своих вкладов передали по 100% акций концернов.

(д) Транснациональные и национальные компании объединяются по аналогичным схемам. При объединении крупнейших бельгийского и индийского пивных концернов была реализована следующая схема. Учредив на паритетных началах управляющую компанию SUN-Interbrew (на базе Sun-Brewing) каждый получил по 34% акций. В качестве вклада в уставной капитал бельгийцы передали акции заводов Россар, Десна, товарную марку пива "Stella Artois" плюс 40 млн долларов. Индийцы - акции заводов и сбытовую сеть. Кроме того 32% акций новой компании будет продаваться по открытой подписке.

(е) Значительное количество холдинговых компаний образовалось и путем "деления" больших компаний при их реструктуризации. Такой способ был характерен для многих Российских предприятий в начале 90 годов при переходе на самоокупаемость. Трансформация приводила к созданию большого числа дочерних компаний (бывших производств) со 100% участием материнской компании.

Все приведенные выше процедуры образования холдинговых компаний могут осуществляться следующим образом:

-путем скупки акций на вторичном рынке, которую осуществляет брокер;

-путем обмена акциями, специально эмитированными для этого каждым предприятием. Именно так поступил генеральный директор "Уралмаш заводов" Каха Бендукидзе для получения контроля над "Ижорскими заводами" (каждая группа являлась холдингом). Для этого он провел дополнительную эмиссию и обменял весь пакет дополнительной эмиссии на уже имевшийся пакет "Ижорских заводов". Из-за разницы в стоимости пакетов, он получил контроль над заводом за небольшой процент своих акций.

-путем создания специальной управляющей компании, куда учредители передают пакеты акций предприятий, которые они хотят включить в холдинг. При этом передаваемые акции предприятий обменивались на эмитированные акции этой компании.

путем передачи ключевых, для данного бизнеса, патентов, авторских прав, ноу- хау (пример- компания "МакДональдс"). В последнее время и в нашей стране стал использоваться популярный на западе агрессивный способ получения контроля над компаниями через процедуры банкротства. "На рынке банкротств сформировалась жесткая и закрытая система перераспределения собственности", пишет "Эксперт". Причем получить контроль над конкурентом или даже купить его можно, приобретя долги этого предприятия и осуществив необходимые действия, определяемые законом о банкротстве. Кстати, процедура банкротства широко используется для преобразований и разделения частей холдинговых структур, отчуждения части какой - либо группы с последующим включением в свой холдинг. Снова процитируем журнал "Эксперт" - "Девяносто пять процентов сегодняшних банкротств в России осуществляются в целях передела собственности … и происходят в рамках процесса, когда какая-либо коммерческая структура строит свою вертикаль…". Можно вспомнить, например, попытку г-на Быкова получить контроль над всей энергетикой Красноярского края и его конфликт с губернатором А.И. Лебедем. Судя по публикациям "Эксперта" и "Коммерсанта" - в России это почти универсальный способ приобретения предприятий. Косвенно об этом можно судить по активности наших законодателей, просматривая мониторинг законодательства. Например, последнее указание ЦБ РФ, регулирующее процедуру замены обязательств банков на их конвертируемые обязательства - владельцы этих обязательств могут обменять их на акции банка - должника, а потом продать его имущество. Следует отметить еще один способ образований холдингов (как "сверху", так и "снизу") - объединение производителей и финансовых структур. Например, скупка каким либо банком пакетов акций предприятий привела к тому, что банки стали владеть разными по объему пакетами предприятий из разных отраслей. Через какое-то время банки были вынуждены создавать управляющие компании, в которые и передали пакеты акций предприятий из одного вида бизнеса, а "лишние" предприятия вынуждены были "сбросить". Так поступил банк "Менатеп", Онэксим-банк" и др. Образование "снизу" происходило, когда промышленные предприятия для привлечения инвестиций и повышения привлекательности совместно с инвестором (часто с группой инвесторов, которые образуют синдикат) создавали управляющую компанию. Доли акций определялись исходя из оценки стоимостей предприятий и долей инвесторов. Для реализации этой процедуры осуществляется подготовка проспекта эмиссии и его размещение: частное (как в данном случае) или открытое. В отличие от случая с отдельным предприятием для создания холдинговой структуры практически всегда используется частное размещение. Зачастую в уже созданных и успешно работающих холдингах проводятся слияния, разделения и поглощения.

Управление холдингом

В разных типах объединений могут использоваться разные компоненты менеджмента. Минимальный объём управления (компонентов менеджмента) осуществляется в картеле: маркетинг и бизнес-планирование, общие для всех предприятий входящих в объединение; более высокий уровень управления в финансово-промышленных группах, где помимо маркетинга и бизнес-планирования осуществляется и управление финансами; в синдикате же по сравнению с предыдущей структурой вместо финансового менеджмента присутствуют такие компоненты как логистика и единая для всех предприятий, входящих в объединение, система управления; в промышленных и коммерческих группах финансовый менеджмент совмещается с логистикой и единой структурой управления. Самый высокий уровень организации осуществляется в концерне, где присутствуют все компоненты менеджмента: экономика, бизнес-план, маркетинг, учёт, финансы, логистика и структуры. Причём, надо сказать, что холдинг в процессе своего существования может менять объем элементов менеджмента - от картеля до концерна или наоборот.

Чаще всего в сложном холдинге количество управляющих функций увеличивается по мере перехода на нижний уровень группы.

Формально процедура управления определена законодательством. Для многих холдингов основные акционеры управляющей компании холдинга имеют большинство, как на собрании акционеров, так и в советах директоров и могут провести все необходимые им решения в управлении.

В последнее время и в России стал использоваться популярный на западе метод повышения управляемости путем расстановки топ менеджеров на ключевые должности холдинга. Для обеспечения эффективного управления повсеместно используются различные способы мотивации (стимулирования) топ менеджеров. Большинство компаний передают им долю акций, стоимость которой растет при эффективной работе предприятия, а сами менеджеры являются партнерами. Другой способ предлагает Ричард Брейли (автор монографии "Корпоративные финансы") в своей статье "Опционы против лимузинов". Это договор о праве менеджера в определенный срок купить по фиксированной цене определенное количество акций компании и продать их по цене текущих рыночных котировок (опцион). Помимо стимулирования практикуется и заключение "жестких" контрактов между советом директоров (т.е. ключевыми акционерами) и топ менеджерами, что позволяет контролировать их деятельность.

Таким образом, перечисленные выше организационные и правовые процедуры активно используются в России как приёмы менеджмента на всех этапах и уровнях функционирования холдингов.

Холдинг – это объединение предприятий, имеющих общего владельца, существующее в осмысленной системе, функционирующей как единый организм; компания, которая держит пакеты акций других фирм, не располагая собственными производственными предприятиями; либо это корпорация или компания, контролирующая одну или несколько компаний с помощью их акций, которыми она владеет; совокупность двух и более юридических лиц (участников холдинга), связанных между собой отношениями (холдинговыми отношениями) по управлению одним из участников (головной компанией) деятельностью других участников холдинга (дочерними компаниями) на основе права головной компании определять принимаемые ими решения.

Основная идея холдинга базируется на получении дополнительных преимуществ от объединения (материнской и дочерних компаний), то есть на том, что стоимость нового образования может быть больше, чем сумма стоимостей отдельных частей до объединения. Создается возможность использовать так называемый эффект синергизма , или дополнительные преимущества (дополнительную стоимость), появившиеся в результате объединения компаний. Отношения внутри холдинга строятся с использованием акционерной формы собственности.

Конечная цель объединения компаний в холдинг сводится к увеличению инвестиционного потенциала, повышению рыночной стоимости объединения в целом и обеспечению требуемой ставки доходности по инвестициям при приемлемом уровне риска.

Преимущества и недостатки образования холдинговых структур представлены в таблице 1.

Таблица 1.

Преимущества и недостатки холдинговых компаний.

|

ПРЕИМУЩЕСТВА |

НЕДОСТАТКИ |

|

Значимый контроль в виде доли в собственном капитале . Холдинговая компания может приобрести 5, 10 или 50% акций других корпораций. Это дает ей возможность осуществлять определенный контроль за операционной деятельностью компании, акции которой были приобретены в собственность. Значимый контроль деятельности возникает в том случае, если холдинговая компания владеет 25% обыкновенных акций и более, но он может иметь место и при 10%-ном пакете, если акции значительно распылены. |

Двойное налогообложение. Зарубежная практика доказывает, что если холдинговая компания владеет по меньшей мере 80% голосующих акций своей дочерней компании, Налоговое управление разрешает включать доходы последней в консолидированный отчет о прибылях и убытках, при этом дивиденды, получаемые материнской компанией от дочерней, не облагаются налогом. Однако если материнской компании принадлежит пакет меньший, чем 80%, то налоговая декларация этих двух компаний не может быть консолидированной. Фирмы, владеющие пакетом голосующих акций другой корпорации в размере от 20 до 80% капитала, могут вычитать 80% полученных дивидендов из налогооблагаемого дохода, а фирмы, имеющие менее 20% акций, могут вычитать только 70% полученных дивидендов. Такое частично двойное налогообложение до некоторой степени снижает выгоды от создания холдинга, однако насколько это ограничение обременительно в сравнении с полученными выгодами - решается отдельно в каждом конкретном случае. |

|

Элиминирование рисков. Поскольку отдельные компании внутри системы холдинга являются самостоятельными юридическими лицами и обязательства любой из них отделены от обязательств других компаний, катастрофические потери, произошедшие у одного из членов холдинга, не приводят к необходимости возмещения их за счет других членов. |

Легкость принудительного разъединения. Например, министерство юстиции США имеет возможность принудительного роспуска холдинга, если оно сочтет неприемлемыми его операции с акционерной собственностью. |

|

Консолидация. Холдинг может использовать увеличение размеров производства и сбыта; достичь высокой эффективности в международном движении капитала; самортизировать негативное воздействие государства на предприятия. Экономия на торговых операциях посредством укрупнения сделок, вследствие чего уменьшается налогооблагаемая база и комиссионный процент. Контроль над ценами, осуществляемый главенствующей организацией. Оптимизация производственных мощностей, стратегии развития и управления ресурсами в следствии пререраспределительной финансовой функции материнской компании. Возможность контролировать большую долю рынка (за счет разной направленности подразделений холдинга) при сохранении единого контроля за всеми бизнес-единицами. Экономия на производственных, торговых, маркетинговых и прочих издержках, возможность распределять издержки между хозяйственными субъектами, сокращать облагаемую налогом прибыль и другие виды потерь, экономить средства за счет использования общих подразделений *. |

Стремление к монополизму (олигополизму) и усилению контроля над предприятиями. Искусственное поддержание нерентабельных предприятий за счет рентабельных; невозможность четкого отслеживания перераспределения фондов между своими предприятиями; потребность в большом количестве высококвалифицированных менеджеров. |

Промышленная и финансово-промышленная интеграция сравнительно недавно стала объектом исследования экономической науки. Этот интерес обусловлен, с одной стороны, выявлением множества неоднозначных социально-экономических последствий интеграции, а с другой - сложностью управления интегрированными корпоративными структурами. Несомненно, что в экономике России роль этих структур огромна, поскольку такие ключевые отрасли, как нефтяная, металлургическая, химическая и ряд подотраслей машиностроения состоят именно из интегрированных бизнес-групп. В частности, социально-экономическое развитие Уральского федерального округа в значительной мере зависит от деятельности таких крупных корпораций как Газпром, ЛУКОЙЛ, ТНК-ВР, Евразгрупп, УГМК, Мечел, ТМК и т.д. Мировой опыт показывает, что основой экономики развитых стран являются крупные интегрированные структуры, в которых аккумулируются возможности промышленного, финансового, торгового, информационного и интеллектуального капиталов, поэтому очевидно, что подобного рода структуры также являются опорой развития российской экономики.

Наиболее популярной формой интеграции является холдинг. Холдинговые отношения в российской промышленности широко распро-странены. В метал-лургической, нефтяной, машино-строительной и др. отраслях именно холдинговые бизнес-группы формируют их облик и ее развитие.

Феномен холдинговых отношений заключается в сочетании формальной юридической самостоя-тель-нос-ти дочерних обществ с зависимостью их хозяйственной деятельности от основного общества, что открывает множество возможностей по построению и изменению структуры управления в холдинговых бизнес-группах, широко используя договорные способы взаимодействия их участников как самостоятельных субъектов права, так и корпоративные формы воздействия на дочерние общества, определяя их решения.

Холдинговые отношения обладают опреде-ленными особенностями. В первую очередь, они связаны со спецификой системы отношений собственности, построения системы финансов и производственно-хозяйственной структуры. Изучение данных вопросов является наиболее актуальным для холдинговых структур поскольку, с одной стороны, эти структуры обладают определенной сложностью управления, а с другой стороны, недостаточно проработанная правовая база порождает субоптимальность отношений как внутри холдинга (между дочерними и основной компанией), так и с внешними контрагентами. От того, насколько грамотно будут решены эти ключевые вопросы, зависит эффективность не только отдельных рыночных агентов, но и целых отраслей.

Впервые понятие «холдинговая компания» было закреплено в 1992 г. во «Времен-ном положении о холдинговых компаниях, соз-даваемых при преобра-зовании государственных предприятий в акционерные общества»: «Холдинговой компанией признается предприятие, независимо от его организационно-правовой формы, в состав активов которого входят контрольные пакеты акций других предприятий». Формулировка несколько некор-ректная, поскольку:

- различные организационно-правовые формы могут иметь юридические лица, но не предприятия;

- определение «холдинговой компании» раскры-вается через понятие «компания», опре-деление которой в законодательстве отсутствует.

Такое определение холдинговой компании имело ограниченное распространение, однако до сих пор правовое положение холдинга в действующем законодательстве не нашло четкого отражения. Тем не менее в российском законодательстве признается существование отношений холдингового типа, т.е. экономической зависимости и отношений субординации между формально независимыми юридически самостоятельными лицами.

Гражданский кодекс РФ раскрывает явление холдинга через понятия дочернего и зависимого хозяйственных обществ. «Хозяйственное общество признается дочерним, если другое (основное) хозяйственное общество или товарищество в силу преобладающего участия в его уставном капитале, либо в соответствии с заключенным между ними договором, либо иным образом имеет возможность определять решения, принимаемые таким обществом». Хозяйствующее общество признается зависимым, если другое (преобладающее, участ-вующее) общество имеет более 20 % голосующих акций акционерного общества или двадцати процентов уставного капитала общества с ограниченной ответственностью. Возможности преобладающего общества заключаются в том, что оно может влиять на принятие решений зависимого общества, но не вправе давать ему обязательные указания.

В российском законодательстве сформулированы понятия дочерних и зависимых обществ таким образом, что при тщательном рассмотрении такого критерия, как участие в капитале, отграничить их друг от друга бывает нелегко. Классический «контрольный» пакет акций - 50 % плюс одна акция - уступил место «преобладающему участию в уставном капитале» для дочерних обществ и «более

20 процентов голосующих акций» для зависимых обществ. В случае распыления акций минимальная разница в участии, но до 20 %, может означать наличие отношений «основное - дочернее», но как только участие превышает 20 %, стоит говорить лишь об отношениях между основным и зависимым обществом, из чего видно, что связь между основным и зависимым обществом более тесная, чем между основным обществом и дочерним.

Таким образом, при необходимости создания объединений для предпринимательских целей и контроля над деятельностью их участников можно использовать схему холдинговых отношений, в которой акционерное или иное хозяйственное об-щество или товарищество (основное) контролирует дочерние общества.

На организацию управления холдинга существенное влияние оказывается тип интеграции его участников: горизонтальный, вертикальный, диагональный.

Горизонтальная интеграция - это объединение фирм, выпускающих однородную продукцию. Например, объединение заводов по производству стальных труб в рамках Трубной металлургической компании.

Вертикальная интеграция - это объединение компаний, имеющих регулярные взаимоотношения покупателя и продавца в рамках единой техно-логической цепочки. Одним из примеров может быть объединение горно-обогатительных комбинатов, выпускающих медный концентрат, и производителей рафинированной меди из этого концентрата, что и произошло в Уральской горно-металлургической компании.

Диагональная (конгломератная) интеграция - это объединение фирм не являющихся выпус-кающими однородную продукцию и не находящихся в отношениях покупателя и продав-ца. Например, в состав финансово-промышленного холдинга AVS Group входят транспортные предприятия, торговые фирмы, гостиничные и развлекательные комплексы.

Возможности использования холдинговых отношений заключаются, в частности:

- в переносе рискованных операций в дочерние общества, поскольку, будучи самостоя-тельными юридическими лицами, они несут ответственность по своим обязательствам только принадлежащим им имуществом (за исключением случаев привлечения к ответственности основного общества). Стратегия ограничения рисков предусматривает размещение основных ликвидных резервов холдинга в специально созданных для этих целей структурах;

- в централизации ряда функций и тем самым экономии управленческих затрат. Как правило, в сфере внимания основного общества оказываются такие полномочия, как планирование, организация финансовых потоков, централизованный бухгал-терский учет, правовое и информационное обеспечение, кадровая политика, маркетинг;

- в обеспечении единого внутри холдинга налогового и финансового планирования;

- в конфиденциальности контроля. В холдинговой системе организации предприни-мательской деятельности на вершине «холдинговой пирамиды» может быть общество, созданное отдельными лицами, чей реальный контроль через органы управления основного общества практически скрыт и может быть выявлен только через систему аффилированных лиц (схема распределенного холдинга).

Необходимо подчеркнуть, что управление дочерним обществом должно осуществляться основным не непосредственно, а через органы управления дочернего.

Для защиты интересов дочернего общества и его кредиторов в Гражданском кодексе РФ устанавливает следующие случаи ответственности основного общества (товарищества) по долгам дочернего:

- солидарная ответственность наступает по сделкам, заключенным дочерним обществом во исполнение обязательных указаний основного общества;

- субсидиарная ответственность наступает, если по вине основного общества наступило банкротство (несостоятельность) дочернего общества.

Рассматривая процедуру интеграции холдинговых структур с позиции наиболее вероятных к возникновению рисков, можно выделить следующие их виды:

- процедурные риски: затягивание во времени процесса объединения вследствие комплексности и сложности процессов, необходимости получения разрешений со стороны государственных ведомств (ФАС РФ, ФСФР).

- юридические и законодательные риски: риски, связанные с несовершенством действующего российского законодательства, регулирующего вопросы реорганизации компаний. Неоднозначность некоторых положений таит в себе риск инициирования судебных процессов как со стороны миноритарных акционеров, так и со стороны любых контрагентов, желающих заблокировать процесс реорганизации.

- налоговые проверки: затягивание процесса реорганизации на период проверок предприятий налоговыми органами и непредсказуемые результаты таких проверок, учитывая нестабильное финансовое состояние отдельных компаний из числа объединяющихся.

- организационные риски: интегрируемые компании могут иметь разные системы корпоративного управления.

- культурные риски: не менее важно уделить внимание и культурному соответствию объединяющихся компаний. Проблема культурного несоответствия между компанией-покупателем и поглощенной компанией часто становится причиной утраты лучших сотрудников поглощаемой компании, что ведет к разрушению стоимости.

- финансовые риски: очень часто возникают конфликты с дочерними фирмами по вопросам справедливой оценки их активов, согласования финансовых интересов сторон.

В общем случае корпоративное управление в холдинге можно свести к трем направлениям:

- управление собственностью,

- управление финансами,

- управление производственно-хозяйственной деятельностью.

Холдинг - это прежде всего способ управления собственностью, когда основное общество владеет контрольными долями (или полностью) уставных капиталов дочерних обществ. Поэтому независимо от типа интеграции главной задачей владельцев (бенефициариев) является защита этой собственности.

Вторая задача состоит в прибыльном исполь-зовании этой собственности. Следовательно, необходимо выстраивать эффективную систему управления капиталом (финансами), вложенным в предприятия холдинга. Именно финансовое представление о холдинге как о вложенном коммерческом капитале, который может использоваться в совершенно разных сферах предпринимательской деятельности является наиболее адекватной и не зависит от типа интеграции.

Управление производственно-хозяйственной деятельностью на уровне бизнес-группы, а не отдельного предприятия обладает большим значением при горизонтальной и особенно при вертикальной интеграции. При горизонтальная интеграция, которая воздействует на структуру определенного отраслевого рынка, необходимо вырабатывать и усиливать конкурентные преимущества холдинга через координацию объемов производства, ассортимента продукции, снижения издержек дочерних обществ. Эти вопросы решаются путем взаимодействия основного общества с каждой дочерней компанией, между которыми почти отсутствуют интенсивные хозяйственные отношения. В вертикально интегрированном холдинге хозяйственные отношения складываются не только у основного общества с каждым дочерним обществом, но и между дочерними обществами, находящихся на разных этапах (переделах) технологической цепочки. Для диагонально интегрированного холдинга управление производственно-хозяйственной деятель-ностью дочерних предприятий не является задачей, требующей большого внимания со стороны основного общества.

1. Управление собственностью.

Для обеспечения защиты активов холдинга бенефициарии используют несколько способов.

Контрольные пакеты акций или долей дочерних обществ концентрируются в основном обществе. Владение основным обществом организуется через оффшорные компании, зарегистрированные в зарубежных оффшорных странах или территориях (Британские Виргинские острова, Кипр, Антильские острова, Люксембург и пр.). В качестве организационно-правовой формы дочерних предприятий чаще всего выбираются ЗАО или ООО. Лучше всего обладать 100 %-ным пакетом акций или долей дочерних обществ, чтобы не заниматься регулированием отношений с их миноритарными владельцами.

Все большей популярностью пользуется передача акций основного общества в доверительное управление или номинальное владение.

При передаче акций в доверительное управление они списываются со счета акционера и зачисля-ются на счет доверительного управляющего. При этом пе-рехода права собственности не происходит. Объем полно-мочий доверительного управляющего можно регу-лировать. Данная предосторожность позволит исключить возмож-ность несанкционированной продажи пакета акций дове-рительным управляющим. Выделяют следующие преимущества доверительного управления:

- на лицевом счете акционера акций нет, они переведены на счет доверительного управляющего, это означает, что при поступлении любого передаточного распоряжения к регистратору, он не сможет его исполнить, так как на лицевом счете акционера нет акций.

- в силу п. 2 ст. 1018 ГК РФ на имущество, переданное в доверительное управле-ние, не допускается обращение взыскания, исключая слу-чаи несостоятельности учредителя управления, что защищает акционера от хищения акций с использованием никогда не существовавших обязательств. Взыскание будет обращено на другие активы, принад-лежащие акционеру.

В случае передачи акций в номинальное держание они также подлежат списанию лицевого счета акционера и зачислению на счет номинального держателя. Кроме того, за ширмой номинального держателя можно осуществлять сделки с акциями, о кото-рых не будет известно потенциальным захватчикам. Однако акции, переданные в номинальное держание, могут быть арестованы, на них может быть обращено взы-скание, если только при появлении судебных приставов-исполнителей представители номинального держателя не заявят, что интересующий приставов пакет акций был все-го пять минут назад переведен на счет «депо» другого вла-дельца. Этот новый владелец может ока-заться доверительным управляющим.

2. Управление интегрируемыми финансами.

Развитие финансов холдингов напрямую оказывает влияние на общее формирование системы управления и должно строиться на следующих принципах:

- консолидация структурных подразделений корпорации в отношении налогов;

- проведение единой политики и осуществление единого контроля за соблюдением общих интересов корпорации;

- ускорение процесса интеграции посредством единой инвестиционной политики;

- грамотная организация внутренних инвестиционных потоков;

- централизация участия в капитале других предприятий и др.

На практике применение принципов единого финансового управления выливается в так называемую системуперераспределения финансовых средств внутри холдинговых структур. Цель применения данной системы - оптимизация налоговой базы холдинга.

Существует несколько вариантов перераспределения средств. Один из них - трансфертное ценообразование . Это один из самых старых способов перераспределения денег в рамках холдинговых структур, который постепенно уходит в прошлое. Суть его заключается в реализации товаров и услуг между интегри-рованными компаниями по специальным внутренним ценам. Производственное предприятие группы реализует продукцию по заниженным ценам внутренней сбытовой компании, которая, в свою очередь, отпускает товар уже по рыночной цене. Особая экономия на налоге на прибыль достигается в том случае, если сбытовая компании, в которой аккумулируется прибыль, сидит на льготном режиме налогообложения (УСН или ЕНВД). Вместе с тем это один наиболее рискованных способов, поскольку вызывает повышенный интерес со стороны контролирующих органов.

Еще одни из самых простых и удобных способов рефинансирования группы компаний - заем для дочерней компании. Между предприятиями заключатся договор, согласно которому заимодавец передает заемщику деньги, которые тот обязуется вернуть через определенный период времени. Заем может быть как беспроцентным, так и процентным. Преимущество первого заключается в полном отсутствии налоговых потерь. При беспроцентном кредите ни одна из сторон сделки дохода не получает, соответственно, отсутствует налогооблагаемая прибыль. Не возникает обязанностей и по выплате других налогов. Во втором случае, при начислении процентов на сумму займа, может увеличиться налоговая нагрузка заимодавца, которая частично компенсируется умень-шением налога на прибыль заемщика. Не выгодны процентные займы, если в качестве заемщика выступает убыточная компания холдинга, а в роли кредитора - прибыльная.

Как вариант, дающий возможность для налогового планирования, возможно внесение взносов в уставный капитал дочерних компаний . В данном случае возможны два варианта посредством передачи:

- денежных средств;

- имущества.

В обеих ситуациях перераспределение средств осуществляется через выплату дивидендов. Главные недостатки такой схемы:

- трудоемкость;

- длительный срок возврата денежных средств;

- ограничения по периодичности выплаты дивидендов.

Но они перекрываются положительными аспектами. Во-первых, ставка налогообложения дивидендов (9 %) значительно ниже налога на прибыль. Кроме того, в отличие от схемы с предоставлением займов не возникает необходимости выплачивать проценты.

Существует и еще одна система перераспределения средств в рамках холдинга, основанная на дивидендах. Так с 1 января 2008 года вступил в силу Федеральный закон № 76-ФЗ «О внесении изменений в статьи 224, 275 и 284 части второй Налогового кодекса РФ». Закон освобождает от налога на прибыль дивиденды, полученные материнской компанией от дочерней. Льгота распространяется только на крупные предприятия, не менее года владеющие 50 % уставного капитала компании, выплачивающей дивиденды. При этом в денежном выражении стоимость этой доли должна превышать 500 млн рублей. В том случае, если дивиденды выплачивает иностранная компания, не входящая в утвержденный Минфином список оффшорных зон (не предусматривающих раскрытия информации при проведении финансовых операций), налоговая ставка составляет:

9 % по доходам, полученным в виде дивидендов от российских и иностранных организаций российскими компаниями;

15 % по доходам, полученным в виде дивидендов от российских предприятий иностранными компаниями.

Далее, можно выделить компанию-хранителя активов , в рамках которого сосредотачивается вся прибыль холдинга. Основная деятельность такой компании, как правило, заключается в предоставлении имущества в аренду операционным подразделениям холдинга. Например, здание фабрики и все ее оборудование принадлежат хранителю активов, остальные предприятия арен-дуют у него производственные мощности. Компании передают часть своей прибыли хранителю активов, параллельно снижая базу по налогу на прибыль. В целях оптимизации налога на имущество и прибыль «хранителя» логично перевести на упрощенную систему налогообложения. При использовании данной схемы очень важно учитывать сопоставимость цен на аренду, чтобы избежать проверок со стороны налоговой инспекции. Кроме того, размер арендной платы должен быть постоянным.

Еще один вариант оптимизации налогообла-гаемой базы - безвозмездная передача имущества от дочерней компании к управляющей и наоборот . Согласно статье 346.39 НК РФ передача на безвозмездной основе имущества, необходимого для выполнения работ, по соглашению между инвестором и оператором соглашения в соответствии с программой работ и сметой расходов, которые утверждены в установленном соглашением порядке и не подлежат налогообложению (освобождаются от налогообложения). В данном случае и инвестором и оператором могут выступать как дочерние предприятия, так и основное.

3. Управление производственно-хозяйственной деятельностью.

Итак, из всех форм интеграции предприятий холдинговая форма обладает наиболее широкими возможностями построения эффективной системы управления, поэтому необходимо определить принципы построения организационной структуры холдинга.

Наряду с упорядочиванием имущественных связей и определением организационно-правового статуса предприятий, в структуре управления должно быть осуществлено разделение полномочий и ответственности между хозяйствующими субъектами холдинга.

Структура управления холдинга должна соответствовать принципу дивизионализации, который означает разделение деятельности по принятию оперативных и стратегических решений и передачу полномочий выработки последних управляющей компании. Такое разделение управления на оперативный и стратегический уровни способствует как экономии на познавательных усилиях, так и повышению заинтересованности в успехе деятельности холдинга у высших менеджеров дочерних предприятий. В частности, поскольку оперативные решения вырабатываются не на вершине управленческой пирамиды, а на уровне производственных отделений, сокращается объем внутрифирменных коммуникаций. Также устраняется субоптимальное поведение высших менеджеров дочерних предприятий, потому что они участвуют в выработке стратегических решений в интересах всей вертикально интегрированной группы. Наделение генеральных менеджеров полномочиями внутреннего аудита и общего контроля позволяет решить проблему сокрытия информации и обеспечить контроль над производст-венными подразделениями для четкого коррек-тирования их деятельности. Дивизиональная форма организационного построения располагает возмож-ностями стратегического планирования и распреде-ления ресурсов, а также механизмом мониторинга и контроля над структурными подразделениями. В результате достигаются наиболее эффективное распределение ресурсов группы между подраз-делениями и дифферен-цированное примене-ние инструментов стимули-рования и контроля. Дивизио-нальная форма освобож-дает управляющих, ответст-венных за судьбу всей группы, от более рутинной операционной деятель-ности и предоставляет им время, инфор-мацию и другие условия для занятия долгосрочным планированием и оценкой результатов функционирования группы.

Существуют два варианта расположения управляющей компании в структуре холдинга. В первом случае основное общество берет на себя функции управляющей компании. Согласно второму варианту создается юридически самостоятельная управляющая компания, которой владеет основное общество. При использовании второго варианта четко выделяется центр управления и избегается имущественная взаимозависимость управляющей компании и дочерних предприятий. Кроме того, управляющая компания может выполнять функции единоличного исполнительного органа дочерних обществ, чтобы снизить опасность субоптимального поведения их генеральных директоров, которые будут включены в ее состав.

Технологически связанные предприятия холдинга можно разделить по продуктово-техноло-гичес-кому принципу на ряд дивизионов. Например, в объединении предприятий цветной металлургии можно выделить следующие ключевые дивизионы:

- горно-обогатительный дивизион;

- металлургический дивизион;

- металлообрабатывающий дивизион;

- дивизион вторичного сырья.

Управление деятельностью предприятий холдинга должно происходить в двух направлениях: по дивизионам и по технологическим субцепочкам, как показано на рис. 1.

Основной задачей управления по дивизионам является бюджетирование и контроль деятельности предприятий каждого дивизиона. Главная задача управления по технологическим субцепочкам - планирование производства и координация продуктовых потоков каждой субцепочки. Эти задачи решаются менеджерами управляющей компании.

Дивизионализация предполагает наделение управляющей компании следующими обязанностями:

- идентификация самостоятельных хозяйственных операций внутри группы и их выделение в виде дивизионов;

- стратегическое планирование деятельности группы, включая распределение общих финансовых ресурсов;

- разработка системы контроля над исполнением распоряжений;

- назначение и смещение руководителей дочерних обществ;

- контроль над деятельностью дивизионов;

- координация работы технологических субцепочек;

- создание централизованных служб (например, маркетинговой деятельности, по связям с общественностью, корпоративным отношениям и пр.).

Состав управляющей компании можно разделить на два блока: блок стратегического развития и блок управления оперативной производственной деятельностью. В обязанности второго блока входит текущее управление деятельностью дивизионов и субцепочек. Блок стратегического развития должен включать, по крайней мере, следующие подразделения:

- отдел стратегического планирования, на который возложены функции разработки стратегических программ и контроля за их выполнением;

- отдел технического развития, который отвечает за разработку программ развития технологий, мероприятий по повышению качества продукции, методического обеспечения и стандартизации производственной деятельности;

- отдел по общественно-социальным вопросам, куда входят, например, службы по работе с персоналом, социальному развитию, связям с общественностью;

- отдел маркетинговой и коммерческой деятельности, занимающийся анализом рынков, сбытом продукции, работой с клиентами через сервисные службы;

- отдел по экономике и финансам, включающий главную бухгалтерию, финансовый отдел, службу информационных технологий;

- отдел по корпоративным отношениям, который занимается правовым обеспечением деятельности холдинга, взаимоотношениями с дочерними обществами, разработкой проектов договоров.

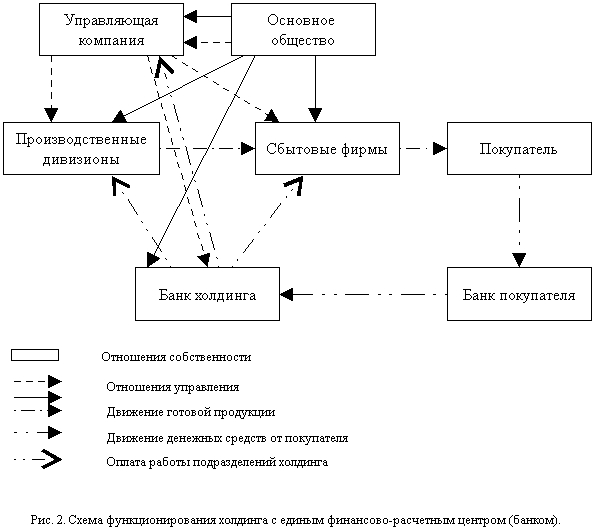

Система реализации продукции предполагает наличие единого финансово-расчетного центра (банка). На рис. 2 показана схема работы холдинга, в составе которого есть финансово-расчетный центр. Единый финансово-расчетный центр (банк) холдинга может выполнять следующие функции:

- расчетно-кассовое обслуживание предприятий холдинга;

- осуществление клиринговых и вексельных операций;

- управление свободными денежными средствами предприятий холдинга;

- консолидация инвестиционных средств;

- проведение операций на фондовом рынке;

- участие в разработке финансовой стратегии группы.

В составе единого финансово-расчетного центра можно создать фонд отчислений на функционирование участников холдинга, инвестиционный фонд, фонд страхования, пенсионный фонд.

Наличие единого центра дает возможность консолидировать финансовые ресурсы холдинга, сократить количество и масштабы денежных потоков, избежать избытка или дефицита денежных средств у подразделений. В результате возрастает эффективность управления финансовыми ресурсами холдинга.

Таким образом, определены следующие принципы построения организационной структуры управления холдинга:

- выделение управляющей компании, занимающейся стратегическим управлением, контролем и координацией деятельности предприятий холдинга;

- распределение предприятий холдинга для обеспечения контроля над ними по продуктово-технологическим дивизионам, а для осуществления координации их деятельности - по технологическим субцепочкам;

- создание единого финансово-расчетного центра, главной задачей которого является централизованное управление финансовыми ресурсами холдинга.

Таким образом, в России наличие холдинговых отношений признается через понятие дочернее общество. В российском бизнесе холдинговые отношения популярны, поскольку обладают определенными преимуществами, связанными прежде всего с концепцией переноса рисков в отдельные дочерние общества и возможностью построения системы управления от жестко централизованной до децентрализованной. На систему управления в холдинге оказывает влияние тип интеграции фирм: диагональный, вертикальный, горизонтальный. В то же время при организации холдинговых структур необходимо уделить внимание рискам, связанным в основном с системой отношений собственности, управлением финансами, управлением производственно-хозяйственной деятельностью. В работе предложены методы эффективного менеджмента данными областями управления в холдинге с учетом российской правовой базы и с учетом типа интеграции.

Литература

- Райзберг Б.А., Лозовский Л.Ш., Старо-дуб-цева Е.Б. Современный экономический словарь. М.: ИНФРА-М, 1998. 590 с.

- Алекперов В.Ю. Вертикально интегриро-ванные нефтяные компании России: Методология формирования и реализация. М., 1996. 167 с.

- Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента / Пер. с англ. М.: Дело, 2005. 305 с.

- Сомов В.Е Стратегическое управление нефтеперерабатывающими предприятиями. СПб.: КИНЕФ, 1999. 245 с.

- Атавова А. Управление финансовыми потоками. Перераспределение средств в рамках холдинга: как не потерять на налогах и избежать претензий инспекторов // Financial Director. 2007. № 3. С. 45-53.

- Федеральный закон от 05 августа 2000 г. № 117-ФЗ (в ред. от 13 октября 2008 г.) «Налоговый кодекс Российской Федерации. Часть 2» // Спра-вочно-правовая система «КонсультантПлюс»

- Проклятие победителя: ошибки слияний // Вестник McKinsey. 2005. № 5. С. 27-45.

- Кравченко К. Организационные особенности управления крупными промышленными компаниями // Управление персоналом. № 22 (152). 2006. С. 15-19.

- Тимоти Дж. Галпин, Марк Хэндон. Полное руководство по слияниям и поглощениям компаний: методы и процедуры интеграции на всех уровнях организационной иерархии. М.: Вильямс, 2005. 209 с.

Bibliography

- Raizberg B.A., Lozovskiy L.Sh., Starodubtseva E.B. Modern economic dictionary. M.: INFRA-M, 1998. 590 p.

- Alekperov V.Yu. Vertically integrated oil companies in Russia: Methodology of formation and implementation. M., 1996. 167.

- Meskon M.H., Albert M., Hedouri F. The principles of management: Translated from English. M.: DELO, 2005. 305 p.

- Somov V.E. Strategic management of oil processing enterprises. SP.: KINEF, 1999. 245 p.

- Atavova A. Financial flow management. Redistribution of means within holding: how not to lose paying taxes and avoid inspectors’ claims // Financial Director. 2007. № 3. P. 45-53.

- Federal Law dated August 05 2000 № 117-ФЗ(edited October 13 2008) «Tax Code of the RF. Part 2» // Reference legal system «ConsultantРlus».

- Damnation of the winner: mistakes of mergers // Vestnik McKinsey. 2005. № 5. P. 27-45.

- Kravtchenko K. Organizational peculiarities of big industrial enterprises management // Upravleniye personalom. № 22 (152). 2006. P. 15-19.

- Timoty Dj. Galpin, Mark Hendon. Full manual on mergers and taking over of companies: methods and procedures of integration on all levels of organizational hierarchy. M.: Williams. 2005. 209 p.

Преимущества организации бизнеса в холдинговой форме условно можно разделить на две группы. Первая связана с эффектом интеграции вообще, независимо от формы, в которой она представлена: холдинг, ФПГ, простое товарищество, поскольку понятно, что в период всеобщей экономической глобализации осуществлять деятельность в автономной, некооперированной структуре, как правило, менее выгодно, чем в интегрированной. Вторая группа преимуществ холдинга связана со спецификой именно этой формы предпринимательского объединения.

Эффект объединения хозяйственных обществ в холдинг как синергетический эффект системы 247 заключается в том, что преимущества от объединения достигаются не посредством арифметического сложения, а умножением возможностей всех организаций, входящих в структуру холдинга. Холдинги как разновидность предпринимательских объединений, в сравнении с неинтегрированными коммерческими организациями, обладают следующими преимуществами: - реализацией масштаба используемых ресурсов (производственных фондов, инвестиционных средств, трудовых ресурсов), в том числе

возможностью привлечения квалифицированного управленческого, научного, производственного персонала;

Минимизацией для участников объединения в сравнении с обособленными производителями, не входящими в него, отрицательного воздействия конкуренции, поскольку участники объединения, как правило, не допускают взаимной конкуренции на одном и том же рынке; -

возможностью производства конкурентоспособной продукции (работ, услуг) вследствие создания самодостаточной вертикально интегрированной системы от добычи сырья до выпуска законченной продукции высокой степени переработки; -

значительной централизацией капитала, который в зависимости от экономической конъюнктуры может «перетекать» из одной сферы предпринимательской деятельности в другую; -

возможностью диверсификации производства для снижения предпринимательских рисков и обеспечения специализации отдельных видов деятельности как условия их конкурентоспособности; -

объединением производственного технического опыта и научно- исследовательских разработок, возможностью интеграции науки и производства; -

возможностью осуществлять согласованную финансовую, инвестиционную, кредитную политику; -

имиджем крупной и влиятельной интегрированной структуры; -

возможностью лоббирования в законодательных и правительственных органах.

Холдинги наряду с общими для всех предпринимательских объединений преимуществами имеют некоторые особенности организации, положительно выделяющие эту форму предпринимательского объединения из ряда других интегрированных структур. К числу таких преимуществ, обусловленных структурой холдинга, представляющего собой совокупность самостоятельных юридических лиц, относится устойчивость и стабильность этой формы предпринимательского объединения. Стабильность и устойчивость холдинга обусловлены самой его сущностью, заключающейся в отношениях экономического контроля основного общества над дочерними, основанного на отношениях собственности. «Выйти» из состава холдинга подобно тому, как, например, можно расторгнуть или игнорировать картельное соглашение, не представляется возможным. При изменении окружающих обстоятельств основное общество принимает соответствующее адаптационное решение, которое является обязательным для участников, и в результате этого обеспечивается целостность объединения.

Дочерние общества холдинга, оставаясь самостоятельными юридическими лицами, от своего имени осуществляют предпринимательскую деятельность и несут ответственность по своим обязательствам только принадлежащим им имуществом (за исключением случаев привлечения к ответственности основного общества, о которых речь идет в § 3 гл. IV). Поэтому рискованные операции могут быть перенесены в дочерние общества. Стратегия ограничения рисков предусматривает также размещение основных ликвидных активов холдинга в специально созданных для этих целей структурах.

Зачастую в системе холдинга создаются дочерние лизинговые компании, которым передается недвижимое и иное дорогостоящее имущество для последующей передачи в финансовую аренду другим участникам предпринимательского объединения. В результате такого решения, помимо ограничения рисков утраты ценного имущества, участники лизинговой схемы получают возможность использования налоговых льгот, связанных с лизинговыми операциями, - ускоренной амортизации основных средств, переданных в лизинг (п. 7 ст. 259 НК РФ), возможности отнесения лизинговых платежей к экономически обоснованным расходам (пп. 10 п. 1 ст. 264 НК РФ), включения в стоимость предмета лизинга не только расходов на его приобретение, но также и на содержание, доставку и доведение до состояния, в котором лизинговое имущество может использоваться (п. 1 ст. 257 НК РФ). Рассредоточение ценных активов среди нескольких юридических лиц снижает фискальные риски и повышает устойчивость бизнеса в целом.

Наряду с качеством стабильности холдинг характеризуют также гибкость и мобильность. В холдинге имеется достаточная свобода действия для выбора организационно-правовых форм участников объединения, а затем в рамках выбранной формы для распределения между ними функций,

определения степени их автономии в осуществлении предпринимательской деятельности.

Мобильность холдинга также связана с процедурой его создания и реструктуризации. Как известно, образование холдинга не влечет за собой регистрационных процедур. Приобретение контрольного пакета акций всегда менее организационно и материально затратно, чем приобретение имущественных активов. Возможности юридической конструкции холдинга позволяют быстро и эффективно наращивать и диверсифицировать бизнес.

Так же процедурно легко путем продажи контрольного пакета акций дочернего общества можно отчуждать неэффективные направления деятельности. Хозяйственные общества, контрольные пакеты акций которых скупаются холдинговыми компаниями, сохраняют свое фирменное наименование, торговую марку, бренды, коммерческий имидж. Это особенно важно, когда имя приобретаемой компании пользуется известностью на том или ином рынке, например зарубежном, который основное общество - приобретатель только начинает осваивать.

Холдинг обеспечивает распределение коммерческих рисков. Особенно это касается диверсифицированных холдинговых объединений, когда участники объединения действуют в различных секторах экономики и на различных рынках. Диверсификация позволяет получать стабильные доходы путем перевода капиталов в прибыльные сферы деятельности. Быстрая диверсификация производства в холдинге обусловлена тем, что на начальной стадии проектирования и развития бизнеса участники холдинга могут прямо или косвенно (например, путем обеспечения кредитов) дотировать компанию, осваивающую новый продукт или выходящую на новый рынок. Хозяйственные общества, образующие холдинг, могут сами выступать потребителями производимой продукции или услуг, способствуя их скорейшему внедрению и достижению окупаемости.

В холдинге возможна централизация целого ряда функций и тем самым экономия затрат. Как правило, функциональное распределение обязанностей между основным и дочерними обществами происходит таким образом, что в сфере внимания основного общества оказываются такие задачи, как планирование, организация финансовых потоков, централизованный бухгалтерский учет, правовое обеспечение, кадровая политика, информационное обеспечение, статистика, маркетинг и

организация сбыта. Высококвалифицированные специалисты, занятые в этих сферах, как правило, сосредоточены в основном обществе и осуществляют свои функции по отношению ко всем или нескольким участникам холдингового объединения, а не только к одному юридическому лицу. Высокая зарплата таких управленцев становится в этом случае оправданной, а выполняемые функции затребованными.