Хотите разобраться с темой на конкретных примерах фьючерсных контрактов? Проще не бывает! Читайте урок, и вы все поймете! В наших планах – познакомить вас с понятием гарантийное обеспечение, и поговорить об отличиях депозитной маржи от вариационной.

Гарантийное обеспечение (ГО)

Смысл гарантийного обеспечения заключается в том, что, покупая фьючерс на какой-либо базисный актив, вам необходимо иметь на счету не полную стоимость этого актива, а только небольшой процент от стоимости.

Например, покупая сто акций на фондовой бирже, с вашего торгового счета списываются денежные средства в размере стоимости этих акций. Допустим, 100 акций = 100 рублей.

Если же вы покупаете не сами акции, а фьючерсный контракт на эти 100 акций, то вы платите не сто рублей, а гарантийное обеспечение (ГО) по контракту - своего рода залог, составляющий от 5 до 20% стоимости базисного актива, который резервируется на вашем брокерском счете (замораживается до момента исполнения сделки или закрытия позиции по контракту). Например, если ГО составляет 10 %, то на вашем счету зарезервируют под ГО всего 10 рублей.

Гарантийное обеспечение по каждому контракту устанавливается биржей в фиксированном размере на один фьючерсный контракт. Величина ГО прописывается в спецификации фьючерса. По-другому, гарантийное обеспечение называется депозитной маржой. Она взимается как с продавца, так и с покупателя фьючерса.

После того, как продавец и покупатель заключили на бирже фьючерсный контракт, какая-либо связь между ними теряется, и стороной сделки для каждого из них начинает выступать расчетная палата биржи. Депозитная маржа призвана защищать расчетную палату и ее членов от риска, связанного с неисполнением одним из участников своих обязательств по контракту. Другими словами, она должна обеспечить финансовую состоятельность расчетной палаты биржи в условиях изменяющейся рыночной конъюнктуры.

Подробную информацию по гарантийному обеспечению можно посмотреть здесь. Покупая или продавая фьючерс, важно понимать денежный эквивалент открываемой позиции. То есть, что именно вы покупаете и какую цену за это платите. Давайте рассмотрим конкретные примеры.

В качестве нашего первого примера возьмем фьючерсный контракт на акции ОАО «Газпром». Ниже приведена спецификация фьючерса то есть то, что вам необходимо знать при покупке контракта. Базовый актив Обыкновенные акции ОАО «Газпром»

Объем контракта 100 акций

Минимальный размер гарантийного обеспечения* 15%

Цена контракта В рублях за 1 контракт

Способ исполнения Поставка акций

Шаг цены (тик) 1 рубль за 1 контракт

Пример: Контракт торгуется по цене 13600р.

Объем открытой позиции на один контракт составит 13600рублей.

ГО на один контракт = 13600 ? 15% = 2040р.

При изменении цены контракта с 13600 до 13700 прибыль составит 100 рублей.

Имея на счету всего 2040 рублей, вы сможете купить фьючерсный контракт на акции стоимостью 13600 рублей. Это является самым главным преимуществом фьючерса, по сравнению с акциями.

Давайте рассмотрим примеры фьючерсов на различные базисные активы.

Фьючерсный контракт на Индекс РТС Базовый актив Индекс РТС

Объем контракта $2 х значение Индекса РТС (в рублевом эквиваленте, рассчитанном исходя из официального курса ЦБ РФ на день проведения торгов)

Минимальный размер гарантийного обеспечения 7,5% от стоимости контракта

Цена (курс) контракта Указывается в базисных пунктах Индекса РТС (значение индекса х 100)

Стоимость одного базисного пункта Индекса РТС (лот) $0,02 (в рублевом эквиваленте)

Минимальный шаг цены (тик) 5 базисных пунктов ($0,1 в рублевом эквиваленте)

Пример: Контракт торгуется по цене 65800 пунктов.

Объем открытой позиции на один контракт составит 658000/100 ? 2?35,5 = 46 718 рублей.

ГО на один контракт = 46718 ? 7,5% = 3504р.

При изменении цены контракта с 65800 до 66800 прибыль составит 1000 пунктов или 1000?0,02?35,5 = 710 рублей.

Фьючерсный контракт на доллар США Базовый актив Курс доллара США по отношению к российскому рублю на день исполнения контракта

Объем контракта (лот) 1000 долларов США

Цена (курс) контракта Указывается в рублях за 1000 долларов США

Способ исполнения Финансовые расчеты

Минимальный размер гарантийного обеспечения 4% от стоимости контракта

Пример: Контракт торгуется по цене 34750 рублей.

Объем открытой позиции на один контракт составит 34750 рублей.

ГО на один контракт = 34750 ? 4% = 1390р.

При изменении цены контракта с 34750 до 35000 прибыль составит 250 рублей.

Фьючерс на курс евро-доллар

Краткая спецификация фьючерса на курс евро-доллар Базовый актив Курс евро по отношению к доллару США

Объем контракта (лот) 1000 евро

Цена контракта Указывается в долларах США за 1 евро

Минимальный шаг цены 0,0001 доллара США

Стоимость минимального шага цены 10% от курса доллара США по отношению к рублю, установленного ЦБ РФ

Вид контракта Расчетный

Способ исполнения В качестве цены исполнения принимается значение курса евро по отношению к доллару США, опубликованное в день исполнения Контракта Европейским Центральным Банком (EuropeanCentralBank) на сайте http://www.ecb.int/ , выраженное в долларах США за 1 евро

Минимальный размер гарантийного обеспечения 4% от стоимости контракта (плечо 1:25)

Пример: Контракт торгуется по цене 1,3050 пунктов.

Курс рубль/доллар 35,50р/долл.

Объем открытой позиции на один контракт составит 1000?1,3050 ? 35,5 = 46328 рублей.

ГО на один контракт = 46328 ? 4% = 1853р.

При изменении цены контракта с 1,3050 до 1,3200 прибыль составит 150 пунктов или 150?1,3200?35,5 = 7029 рублей.

Фьючерсный контракт на золото Базовый актив Аффинированное золото в слитках

Объем контракта (лот) 1 тройская унция 31,3гр

Цена (курс) контракта Указывается в долларах США за одну тройскую унцию аффинированного золота в слитках

Минимальный шаг цены (тик) 0,1 доллара США

Стоимость минимального шага цены 0,1 доллара США

Способ исполнения Финансовые расчеты

Минимальный размер гарантийного обеспечения 5% от стоимости контракта

Пример: Контракт торгуется по цене 835,0 пунктов.

Объем открытой позиции на один контракт составит 835 ? 35,5 = 29 642 рублей.

ГО на один контракт = 29642 ? 5% = 1482р.

При изменении цены контракта с 835,0 до 880,0 прибыль составит 45 пунктов или 45?35,5= 1598 рублей.

Фьючерсный контракт на сырую нефть сорта Brent Базовый актив Сырая нефть сорта Brent

Объем контракта (лот) 10 баррелей

Цена (курс) контракта Указывается в долларах США за один баррель сырой нефти сорта Brent с точностью до 0,01 доллара.

Минимальный шаг цены (тик) 0,01 доллара

Стоимость минимального шага цены 0,1 доллара = тик (0,01 доллара) х на объем контракта (10 баррелей)

Способ исполнения Финансовые расчеты*

Минимальный размер гарантийного обеспечения 10% от стоимости контракта

Пример: Контракт торгуется по цене 46,55 пунктов.

Курс рубль/доллар 35,50 р/долл.

Объем открытой позиции на один контракт составит 46,55?10 ? 35,5 = 16525 рублей.

ГО на один контракт = 16525 ? 10% = 1653 рублей.

При изменении цены контракта с 46,55 до 49, 70 прибыль составит 3,15 пункта или 3,15?10 ? 35,5 = 1118 рублей.

Депозитная маржа

Депозитная маржа применяется в качестве плеча. Давайте разберем это утверждение на примере.

Эффект финансового рычага обеспечивается тем, что для покупки контракта нужно иметь только сумму на счете равную гарантийному обеспечению, составляющую, как правило, от 2% до 20% стоимости базового актива, а не полную стоимость базового актива.

Рассмотрим сказанное на примере фьючерса на акции Газпрома.

Допустим, у нас на счету 15 000 рублей.

Цена акции 135 рублей.

Цена фьючерса на 100 акций Газпрома - 13 600 рублей

ГО = 15% = 2040 рублей.

Предположим, цена акции за неделю выросла и составила 148 рублей.

Фьючерс теперь торгуется по цене 14 850 рублей.

Давайте посмотрим, что могло получиться в такой ситуации, если бы мы в одном случае купили акции, а во втором - фьючерсы, на все деньги.

Первый вариант: покупаем акции:

Имея на счету 15 000 рублей, мы смогли бы купить 15 000 / 135 = 111 акций, и еще 15 рублей осталось бы на счету.

В конце недели мы продаем акции. 111 ? 148 = 16428 рублей.

Но не забываем про 15 рублей! Итак, на нашем счету - 16433 рубля.

Прибыль: 16 433-15000 = 1433рубля, или 9,5%

Второй вариант: покупаем максимально возможное количество фьючерсов на акции Газпрома

Каждый фьючерс по объему равен 100 акциям.

ГО составляет 15% или 2040 рублей на момент покупки.

Итак, 15 000 / 2040 = 7,35

Треть фьючерса нам никто не продаст, поэтому покупаем 7 контрактов.

7?2040 = 14280руб - эту сумму биржа зарезервирует на счету под ГО. И еще 720 рублей у нас останется в качестве свободных средств.

Наша позиция - 7 контрактов - открыта по цене 13600руб за контракт. Денежный эквивалент открытой позиции равен: 7 ? 13600 = 95200руб. То есть, имея всего 15 000 рублей мы открыли позицию на 95200 рублей!

Прошла неделя тревожного ожидания. Акции выросли, наш контракт стал стоить 14850руб. Размер открытой позиции теперь равен: 7 ? 14850 = 103,950 рублей.

Мы закрываем позицию, продаем 7 контрактов.

Наша прибыль = 103950 - 95 200 = 8750руб или 58% от нашего счета в 15000руб.

Таким образом, размер ГО определяет возможный размер открытой позиции. Если ГО составляет 100%, то, имея 1000 рублей, вы сможете открыть позицию только на ту же 1000 рублей. Если ГО будет 20%, то размер позиции может составить уже 5000 рублей (плечо 5к1). А если ГО будет всего 1%, что является обычной практикой на валютном рынке, то размер открытой позиции составит уже 100 000 рублей (плечо 100к1), или в 100 раз больше имеющегося капитала.

Мы наглядно увидели насколько действенен эффект рычага при торговле на срочном рынке, однако не будем забывать, что рычаг работает и в противоположную сторону. То есть, при неблагоприятном исходе торгов, наши убытки пропорционально увеличатся.

Биржа оставляет за собой право увеличивать ставки гарантийного обеспечения. В некоторых случаях увеличение ставок приводит к падению стоимости контракта. Это происходит из-за того, что у мелких участников рынка становится недостаточно средств для покрытия увеличенного требования по марже, и они начинают закрывать свои позиции. В конечном счете, это приводит к снижению цен на контракты.

Итак, мы выяснили, что такое депозитная маржа. Давайте разберемся с понятием маржи вариационной.

Вариационная маржа, начисляемая и списываемая по результатам ежедневного клиринга, - это и есть прибыль или убыток, получаемый на счет.

Важно понимать, что, в отличие от инвестиционного счета, на котором учитываются акции, на фьючерсном счете отсутствует понятие нереализованная прибыль/убыток по открытой позиции.

Весь нереализованный за торговый день убыток (или прибыль) списывается со счета (или зачисляется на счет) в виде отрицательной (или положительной) вариационной маржи. В результате такого списания/зачисления изменяется денежный остаток счета и происходит одновременная «переоценка стоимости» позиций.

Такая переоценка позиций позволяет спекулянтам легко избавляться от своих обязательств при закрытии всех контрактов (иначе в будущем было бы необходимо кому-то продать базисный актив, а у кого-то, наоборот, купить в тех же количествах) и сразу получить свою прибыль или убыток. Такой переоценкой биржа существенно упрощает себе жизнь. Она благополучно «забывает» кто, что, по какой цене купил или продал вчера, а «помнит» лишь, сколько у кого каких обязательств. При этом цены одинаковых обязательств у всех участников торговли также одинаковые и равны расчетной цене.

Теперь разберемся с понятием переоценка. Если вы покупаете акции, то взамен списанных с вашего депозита денег, вам на счет в депозитарии зачисляются эти самые акции. Все предельно просто. Акции хранятся, цена на эти акции либо растет, либо падает, в зависимости от поведения рынка. Если цена выросла, и вы решили их продать, с вашего счета депо спишутся акции, а на ваш брокерский счет зачислится сумма денег, вырученных с продажи бумаг.

Учет на срочном рынке ведется совершенно иначе. Как мы помним, фьючерс - это не актив. Это сделка или запись о сделке. В общем, что-то совсем не материальное. Поэтому деньги при продаже или покупке контракта не списываются с вашего брокерского счета, а просто блокируются брокером или биржей на вашем счету в виде гарантийного обеспечения.

По итогам торгов, клиринговая палата производит клиринг - перерасчет всех позиций и начисление/списание вариационной маржи. Вариационная маржа добавляется или списывается с регистра под названием «свободные средства». В случае, если свободных средств не хватает, на счете торговца образуется минус, то есть, недостаток средств, который он обязан восполнить за счет дополнительных денежных средств или закрыть какие-то позиции до конца следующего торгового дня.

Пример расчета клиринговой компанией вариационной маржи

Фьючерс на Газпром.

Базовый размер ГО = 15%

Расчетная цена за предыдущий день (18:00) = 13460 рублей.

Соответственно, ГО = 13460 ? 15% = 2019 рублей за контракт.

Допустим, сегодня с утра мы купили фьючерс.

На счету были свободные средства в размере 5000 рублей.

По сравнению со вчерашним закрытием основной сессии, цена немного снизилась и мы покупаем фьючерс по 13420р.

Итак, у нас открыта длинная позиция по фьючерсу на акции Газпрома в размере одного фьючерса по цене 13420 рублей.

На счету по-прежнему 5000 рублей. Только теперь 2019р. из них зарезервировано на ГО, а 2981 рублей - свободные денежные средства. При желании мы можем купить еще один фьючерс. Свободных средств как раз хватает на ГО.

Цена фьючерса растет. К моменту промежуточного клиринга (14:00) цена поднимается до 13570 рублей.

На время клиринга торги приостанавливаются на несколько минут, проходит сверка обязательств, зачисление и списание вариационной маржи, перерасчет гарантийного обеспечения.

Наш фьючерс подорожал с 13 420 до 13 570. Разница: плюс 150 рублей. Это вариационная маржа. По итогам клиринга у нас на счету будет уже 5150 рублей.

Также будет рассчитано новое ГО для контракта, равное 15% от новой расчетной цены. ГО = 13570?15% = 2035руб.

Таким образом, в 14:00 у нас на счету 5150 рублей, из которых 2035 зарезервировано под ГО, а 3115 рублей - свободные денежные средства.

На самом деле после небольшой практики вы поймете что начисление и списание вариационной маржи это очень просто.

Весь спектр финансовых отношений, а также механизм их реализации в жизнь сегодня приобретает все новые и новые аспекты. Если раньше, люди торговали на биржах посредством личного контакта друг с другом, что во многом напоминало «базар», то сегодня торг полностью перенёсся в интернет, особенно, на валютных биржах. Рынок ценных бумаг также «существует» в глобальной сети, но в этой сфере сам процесс торгов намного проще. Тем не менее, учитывая общие сведения о мировом рынке, следует отметить, что он существует для удовлетворения потребностей людей. Это проявляется в высоком уровне его динамики. Однако, учитывая основную задачу рынка вообще, следует отметить, что она проявляется, прежде всего, в прибыли, которую можно получить, торгуя тем или иным объектом. В экономике очень часто наряду с прибылью встречается такое слово, как вариационная маржа. Истинное значение данного термина для многих остается непонятным, потому что само понятие относительно «молодое».

Несколько видов термина

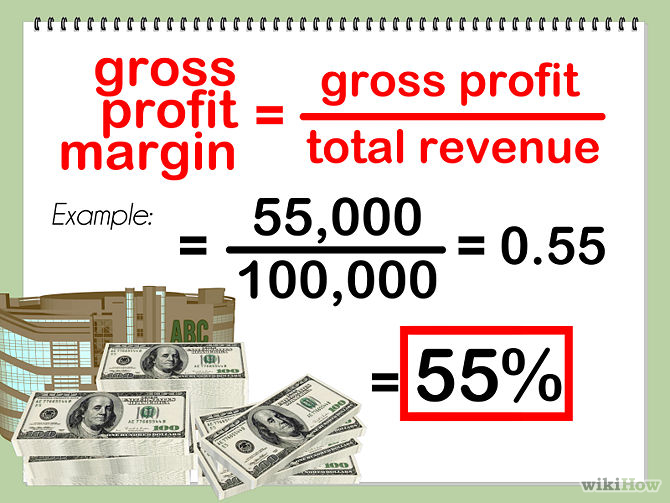

Следует отметить, что вариационная маржа, - это неединичное «ответвление» классического термина «маржа». Наиболее распространенная дефиниция термина гласит, что эта категория, является разницей между товарными ценами в связи с их изменениями, а также при сравнении с иными показателями. Если взять общерыночную терминологию, то маржа - это прямой аналог термина «прибыль». Она показывает разницу между ценой товара на рынке и его себестоимостью.

В предпринимательской деятельности на просторах РФ существует такое понятие, как маржа валовая (свободная). Под этим термином понимают разность выручки организации, фирмы или предприятия, реализации товара и затратами, понесенными в связи с этим. Однако, коммерческая маржа не показывает реальное состояние предприятия, а лишь доводит до ведома количество полученных средств. Также свободная маржа используется в государственном планировании экономики для учета бюджетных средств и дополнительных поступлений. Что касается биржевой торговли, то тут дело обстоит иначе. Ударение идет на уровень показателя в процентах. Для расчета выводится специальная формула, которая показывает маржу, а точнее её влияние на прибыль трейдера.

Чем маржа отличается от наценки?

Очень часто даже опытные финансисты не понимают, в чем отличие маржи от наценки. У терминов достаточно близкое значение, однако, они имеют совершенно разный смысл в контексте торговых отношений. Наценка - это разница себестоимости продукта и ценой его реализации. С её помощью покрываются расходы на производство товара, а также его хранение и саму реализацию. Проще говоря, наценка существует на уровне «до продажной» деятельности. Что касается маржи, то это показатель (разница) чистой прибыли, после вычета всех расходов. Категория показывает доход компании за определенный период времени. Отличие также в том, что маржа, - это конкретный показатель, который не используется в практическом обороте финансов, как наценка. Таким образом, наценка и маржа являются совершенно разными понятиями, хотя их сфера финансового использования одинакова.

Вариационная маржа — понятие

Данный термин не имеет ничего общего с прибылью, или другими похожими категориями. Вариационная маржа - это сумма, которая уплачивается или же получается участником биржевых отношений, по итогам процесса изменения денежного обязательства. Проще говоря, маржа в данном значении - это сумма денег, начисляемая по итогам торгов на бирже. Термин достаточно популярен в сфере фьючерсной и валютной торговле.

Маржевой уровень будет варьироваться от результатов торгов. Если человек совершил удачную сделку и получил определенную прибыль, то вариационная маржа будет положительной. В случае убытков она будет взиматься со счета трейдера (бэк маржа). Таким образом, уровень маржи прямо зависит от тех или иных рыночных явлений.

Отличие акционного рынка от валютного и фьючерсного

На акционном рынке прибыль приходит только в том случае, если производится реальная продажа ценных бумаг. В трейдерской сфере это называется бумажной маржей. Совершенно противоположная ситуация прослеживается на фьючерсном и валютном рынках. Что касается первой категории, то тут маржа списывается или прибавляется по окончании торгового дня, без учета факта продажи, покупки. Такое же происходит и на валютном рынке. Операционная маржа(разница, используемая на практике в биржевой торговле) в данном случае является «залогом». C её помощью трейдер имеет возможность стать обладателем фьючерса, путем гарантированного процента от его стоимости.

На валютном рынке уровень маржи также рассчитывается по итогам рабочего дня. Однако, тут прослеживается двойственная ситуация, потому что на валютной бирже, трейдер постоянно получает прибыль или убытки. При помощи вариационной маржи в этом случае можно брать дополнительные средства («денежное колено») для осуществления крупных сделок.

Как посчитать маржу?

Как мы понимаем, существует один достаточно позитивный момент вариационной маржи - прибыль начисляется еще до осуществления продажи. Однако существуют и минусы. Например, если рынок переживает кризис, и показатели движутся в противоположную сторону. Эти негативные факторы приведут к постепенному съеданию маржей трейдерского счета.

Но подобные факты во многом помогают ответить на вопрос, как рассчитать маржу . Следует отметить, что на фьючерсном рынке, маржа рассчитывается по спецификации каждого, отдельно взятого фьючерса. Сегодня в интернете существует множество порталов, где можно скачать спецификации практических всех Российских фьючерсов. Иные виды маржи рассчитываются по формулам, каждая из которых, состоит совершенно из разных показателей.

В заключение следует отметить, что маржа, формула расчета которой была представлена ранее в статье, является ключевым фактором в процессе трейдинга на валютном или же фьючерсном рынке. От её уровня напрямую зависит заработок того, кто профессионально играет на бирже. Также автор ответил на вопрос, что такое маржа в торговле, и представил её разновидности в данной экономической отрасли.

Cтраница 2

Если на залоговом счете не хватает средств для поддержания вариационной маржи, возникает margin call - требование о пополнении маржинального счета. В этом случае, если в течение следующего рабочего дня счет не пополняется, брокер автоматически закрывает позицию по текущей рыночной цене.

Условия обращения фьючерсных контрактов включают в себя ежедневное начисление / списание вариационной маржи. Это подразумевает пересчет стоимости позиции по отношению к предыдущему дню и либо списание со счета покупателя (продавца), либо зачисление на счет изменения в стоимости позиции.

Целью выплаты первоначальной маржи является накопление средств, из которых может выплачиваться вариационная маржа в случае неспособности какого-либо участника с открытой позицией по опционам внести вариационную маржу. Такой участник будет вынужден прекратить торговлю опционами во избежание убытков, которые он не может восполнить.

Разница между ценой продажи и ценой покупки выплачивается денежными средствами в форме вариационной маржи.

При расчете требований и обязательств одного участника его требования и обязательства по вариационной марже взаимопогашаются. Если разница между суммой его требований и суммой его обязательств положительна, то итоговое требование участника равно указанной разнице. В противном случае, итоговое обязательство участника равно разнице между суммой его обязательств и суммой его требований. Итоговое требование участника учитывается в отчете как положительная величина, а итоговое обязательство - как отрицательное.

К тому моменту, когда закрывается позиция, хеджер уже получит или уплатит вариационную маржу, покрывающую изменения процентной ставки. Например, потенциальный заемщик, вынужденный платить больше в результате возросших процентных ставок, уже получит в момент или незадолго до исполнения контракта сумму денег, необходимую для компенсации более высоких процентных платежей.

Однако ежедневный процесс переоценки всех контрактов по ценам закрытия и уплаты или снятия со счета вариационной маржи, называемый корректировкой по рынку, был бы административно неудобным для большинства клиентов. Чтобы избежать такого неудобства, клиент может открыть фьючерсный маржинальный счет на условиях минимальной маржи. По существу это банковский депозит с минимальной суммой, поддерживаемой на балансе, который так и называется минимальным балансом. Счет ежедневно автоматически дебетуется или кредитуется на сумму вариационной маржи, первоначальной маржи, брокерских комиссионных и любых других результирующих потоков денежных средств. Клиент не осуществляет никаких платежей, пока сальдо счета не упадет ниже уровня минимального баланса, и в этом случае от клиента потребуется восполнить счет для того, чтобы восстановить первоначальный баланс.

Спекулянт, ожидающий падения цен, продает фьючерс, и в дальнейшем получает или платит вариационную маржу. Для минимизации своих затрат спекулянты обычно стремятся открывать свои позиции на короткий срок, т.е. при благоприятных условиях как можно скорее закрывать их. При этом они получают в виде вариационной маржи прибыль, пропорциональную разнице между ценой, по которой были открыты позиции, и ценой, по которой они были закрыты. В данном случае спекулянты ориентируются не на различие между фьючерсными ценами и ценами базового актива, а исключительно на краткосрочную динамику фьючерсных цен. Такая стратегия называется скальпированием, а осуществляющие се спекулянты - скальп ерами.

Спекулянт, ожидающий падения цен, продает фьючерс, и в дальнейшем получает или платит вариационную маржу. Для минимизации своих затрат спекулянты обычно стремятся открывать свои позиции на короткий срок, т.е. при благоприятных условиях как можно скорее закрывать их. При этом они получают в виде вариационной маржи прибыль пропорциональную разнице между ценой, по которой были открыты позиции, и ценой, по которой они были закрыты. В данном случае спекулянты ориентируются не на различие между фьючерсными ценами и ценами базового актива, а исключительно на краткосрочную динамику фьючерсных цен. Такая стратегия называется скальпированием, а осуществляющие ее спекулянты - скальперами.

Однако в противоположном случае (убыток по срочным контрактам и прибыль на рынке слот) хеджер выплачивает вариационную маржу также до получения прибыли по реальной поставке товара, что может увеличить стоимость хеджирования.

В том случае, если вариационная маржа положительная, она будет внесена продавцом на счет покупателя, если вариационная маржа отрицательная, то покупатель вносит ее на счет продавца. Таким образом, и выигрыш, и проигрыш по фьючерсным сделкам определяются сразу. В отличие от фьючерсных по форвардным контрактам оплата производится только один раз, в определенный день по контракту.

Если физическое лицо совершает на фондовом рынке срочные сделки (фьючерсы, опционы), то доходы в виде вариационной маржи и опционных премий не подпадают под ст. 229 НК РФ. Фьючерсы и опционы - это не ценные бумаги и вообще не имущество, это просто особый вид сделок, по которым ежедневно производятся особого рода денежные расчеты. Уменьшение дохода на отрицательную вариационную маржу НК РФ не предусмотрено. В общем-то это не совсем верно, так как прежде чем облагать налогом доход от сделки, надо дождаться завершения этой сделки. Если фьючерс или опцион, как принято говорить, еще не закрыт, маржа продолжает начисляться, то неизвестно - в итоге физическое лицо выиграет или проиграет.

Согласно указанной норме налогового законодательства, денежные средства в расчетах по биржевым торгам и страховые взносы (гарантийные взносы, депозитарная и вариационная маржа), получаемые от участников торгов на бирже для покрытия вероятных рисков биржи, налогом на добавленную стоимость также не облагаются при условии их возврата или использования этих средств по целевому назначению.

Начальная маржа является специальным видом гарантийного обеспечения, служащим для покрытия рисков неисполнения или несвоевременного исполнения обязательства Клирингового члена по внесению вариационной маржи. Начальная маржа исчисляется биржей только для Клиринговых членов.

В первом случае инвестор может сиять излишек со счета шаржи, а в третьем случае он обязан внести дополнительное обеспечение (вариационную маржу) так, чтобы сумма на счете маржи оказалась равной величине первоначальной маржи.

Торговля фьючерсами / Часть I. Теория фьючерсной торговли / Глава 7. Вариационная маржа и депозитная маржа

Для начала введем понятие депозитной маржи. Депозитная маржа – это инструмент, применяемый в торговле с кредитным плечом на фьючерсных биржах. «Эффект плеча» объясняется тем, что для покупки фьючерса требуется иметь на брокерском счете только сумму, соответствующую гарантийному обеспечению (ГО), то есть 1-20% от стоимости базового актива. Эта сумма, замораживаемая на вашем счете при открытии позиций, и называется депозитной маржей. На нее можно купить фьючерс общей стоимостью в 5-100 раз превышающую содержимого вашего депозитного счета.

Биржа имеет право изменять ставки гарантийного обеспечения (ГО). Интересно отметить, что это может повлиять на стоимость самих контрактов на бирже. Так, увеличение ставки ГО может привести к уменьшению стоимости фьючерсного контракта. Случается это вследствие недостатка средств для покрытия депозитной маржи у мелких участников рынка. Они начинают закрывать позиции, что приводит к лавинному снижению цен.

Мы разобрались, что такое депозитная маржа. Теперь рассмотрим другой тип маржи – вариационная маржа . Это маржа, которая начисляется ежедневно, по результатам клиринга. То есть это и есть прибыль или убыток на вашем счете.

Не забывайте: на фьючерсном счете (в отличие от счета инвестиционного, на котором учтены акции) не существует понятия нереализованной прибыли или убытка по открытым позициям! Вся прибыль за торговый день (или убыток) зачисляется или списывается со счета в виде положительной или отрицательной вариационной маржи. Результатом этого процесса является фактический остаток средств на счете и «переоцененные стоимости» позиций.

Подобный пересчет позиций существенно упрощает спекулянтам процесс избавления от собственных обязательств при закрытии любых контрактов. Если бы пересчета (начисления вариационной маржи) не происходило, то спекулянтам требовалось бы в будущем продать или купить базисный актив в тех же количествах. В сложившихся условия спекулянт сразу получает свою прибыль или убыток, а биржа упрощает себе жизнь тем, что «помнит» только, сколько и у кого каких обязательств, «забывая» при этом, по какой цене они торговались ранее. Получается, что у всех участников рынка равные цены одинаковых обязательств, которые, в свою очередь, равны расчетной цене.

Собственно, немного о понятии переоценки. Допустим, вы купили акции. Эти акции зачисляются на ваш счет в депозитарии, взамен списанных с депозита денег. Пока акции хранятся у вас, цена на них колеблется – то растет, то падает, в зависимости от состояния рынка. Если цена на них выросла достаточно (по вашему мнению), то вы можете продать эти акции, получив на ваш брокерский счет сумму с зафиксированной прибылью. Все просто!

На срочном же рынке учет ведется абсолютно по-другому. Так как фьючерс это не актив, а запись о сделке, то при работе с фьючерсными контрактами деньги с вашего брокерского счета не списываются, а только блокируются в зависимости от гарантийного обеспечения в виде депозитной маржи.

При закрытии торгов клиринговой палатой производится клиринг, то есть пересчет позиций и списание или начисление вариационной маржи (в регистр «свободные средства»). Если, при списании вариационной маржи, свободных средств не хватает, на счете образуется минут. Торговец обязан восполнить недостаток денежных средств или закрыть некоторые позиции до окончания следующего торгового дня. Рассмотрим пример расчета клиринговой компанией вариационной маржи по фьючерсу на акции компании ОАО «НК Роснефть»:

- свободные средства на счете – 5 000 рублей;

- базовый размер ГО составляет 15%;

- расчетная цена закрытия предыдущего торгового дня (18:00) 22 000 рублей;

- депозитная маржа составляет 3 300 рублей за контракт.

К началу текущего торгового дня (торговой сессии) цена на акции снизилась, что отразилось и на стоимости фьючерса – предположим, что теперь он стоит 21 000 рублей. Также предположим, что мы купили фьючерс в начале текущей торговой сессии. При этом 3 150 рублей (15% от 21 000 рублей) будут заморожены под ГО (в качестве депозитной маржи), а 1 850 рублей составят свободные средства на счете.

Рассмотрим такое развитие ситуации, при котором цена фьючерса в течение торговой сессии растет и к моменту промежуточного клиринга в 14:00 поднимается до 23 000 рублей. Во время клиринга торги приостанавливаются на небольшой промежуток времени – происходит сверка обязательств, пересчет гарантийного обеспечения (депозитной маржи), зачисление и списание вариационной маржи.

Разница в цене фьючерса составила 2 000 рублей (23 000 – 21 000 рублей). Это – вариационная маржа. По итогам клиринга, таким образом, размер нашего счета (депозита) составит 7 000 рублей (изначальный размер депозита 5 000 рублей плюс начисленная разница в цене 2 000 рублей). Вместе с этим будет рассчитано новое значение депозитной маржи для фьючерского контракта в соответствии с его новой ценой и гарантийным обеспечением, равным 15%. В результате депозитная маржа составит 23 000 x 0.15 = 3 450.

Таким образом, по завершению промежуточного клиринга у нас на счете 7 000 рублей, из которых 3 450 заморожено в качестве депозитной маржи. Свободные средства на счете составляют 3 550 рублей. Обратите внимание, теперь на свободные средства можно приобрести еще один фьючерсный контракт!

Для начинающего трейдера данный процесс может казаться запутанным, но, после небольшой практики вы поймете, что начисление и списание вариационной маржи это очень просто. В следующей главе вас ждет еще более углубленное посвящение в тайну торгов на фьючерсных биржах. Мы рассмотрим понятия длинной и короткой позиции по фьючерсным контрактам.

Срочные сделки совершаются на товарных, фондовых или валютных биржах и являются разновидностью гражданско-правовых сделок. Такие сделки совершаются между биржей и участниками биржевых торгов, которые действуют как за свой счет, так и за счет клиентов. Клиентами могут выступать юридические и физические лица, в интересах которых производится заключение и исполнение фьючерсных сделок Ричард Шабакер. Технический анализ и прибыль фондового рынка. - М, 2005. - 118 с.

В соответствии со ст.8 Закона РФ "О товарных биржах и биржевой торговле" от 20 февраля 1992 г. N 2383-1 (в ред. от 29 июня 2004 г.; далее - Закон N 2383-1) фьючерсная сделка представляет собой взаимную передачу прав и обязанностей в отношении стандартных контрактов на поставку биржевого товара. Иными словами, фьючерс - это купля-продажа условий будущих контрактов (среди этих условий может быть цена товара, его количество и т.д.) с фиксацией их срока (например, декабрь текущего года). Данная сделка предполагает уплату денежной суммы за товар через определенный срок после заключения сделки по цене, установленной в контракте.

Экономическая сущность фьючерсной сделки заключается в том, что одна сторона принимает на себя обязательство в случае возникновения положительной вариационной маржи выплатить другой стороне в срок, оговоренный в контракте, сумму положительной маржи, а другая сторона принимает на себя обязательство в этот же срок выплатить первой стороне отрицательную вариационную маржу в случае образования таковой.

Сама же вариационная маржа - это разница между стоимостью ценной бумаги, зафиксированной в соглашении сторон, и ценой этой же бумаги, сложившейся на бирже (или на внебиржевом рынке, если в качестве организатора торгов выступает иной профессиональный участник рынка ценных бумаг) на определенную соглашением сторон дату (или ценой, складывающейся в течение некоторого периода времени). То есть при расчетном фьючерсе реальной передачи ценных бумаг и их полной оплаты не производится.

Фьючерсы могут исполняться (то есть перечисление вариационной маржи может производиться) либо только при наступлении даты исполнения (закрытия), устанавливаемой до начала торгов с конкретным базовым активом (видом ценных бумаг), либо в течение периода времени с момента совершения фьючерсной сделки до названной выше даты исполнения (закрытия). В последнем случае ежедневно перечисляемая сторонами вариационная маржа может рассматриваться относительно последнего расчета как предоплата и возврат предоплаты соответственно. В зависимости от этого и необходимо рассматривать правовую основу существования фьючерсов Джон Мерфи. Технический анализ рынков фьючерсов. - 2007. - 166 с.

Обычно фьючерсные контракты играют роль ценных бумаг (хотя формально ими не являются) и используются либо для биржевых спекуляций, либо для страхования от непредвиденного изменения цен.

Порядок совершения фьючерсных сделок на фондовых или валютных биржах либо в фондовых и валютных секциях товарных, товарно-фондовых и универсальных бирж в настоящее время регулируется Положением об условиях совершения срочных сделок на рынке ценных бумаг, утвержденным Постановлением ФКЦБ России от 14 августа 1998 г. N 33 (далее - Положение).

В соответствии с п.1.2 Положения фьючерс определен как вид срочной сделки, договор купли-продажи базового актива (договор на получение денежных средств на основании изменения цены базового актива) с исполнением обязательств в установленную дату в будущем, условия которого определены Спецификацией организатора торговли. При этом базовый актив - эмиссионные ценные бумаги, фондовые индексы, иностранная валюта - являются предметом фьючерсных сделок.

Биржи самостоятельно разрабатывают фьючерсные контракты, стандартизированные по всем параметрам, кроме цены.

Например, фьючерсный контракт на 10 000 долл. США означает куплю-продажу именно этой суммы, и если клиенту - физическому лицу необходимо заключить срочную сделку с исполнением через месяц на покупку 20 000 долл. США, то ему будет открыта позиция на покупку двух контрактов по 10 000 долл. США каждый.

При этом фьючерсные контракты независимо от порядка их заключения и исполнения имуществом, в том числе ценными бумагами, не являются.

Физическое лицо, желающее принять участие в совершении срочных сделок с фьючерсами, заключает договор на брокерское обслуживание с организацией - участником биржевых торгов. Для совершения брокером операций с фьючерсами в интересах клиента физическое лицо вносит определенную денежную сумму на счет организации-брокера. Эти средства учитываются отдельно от собственных средств брокера. Часть переданных физическим лицом средств по мере заключения фьючерсных сделок в его интересах перечисляется бирже (это называется открытием позиции на покупку (продажу) фьючерсов).

Перечисленные бирже средства, представляющие собой так называемую депозитную маржу, учитываются в отношении каждого клиента по видам фьючерсов. Согласно правилам совершения срочных сделок до дня исполнения фьючерса обе стороны сделки - продавец и покупатель - обязаны платить друг другу вариационную маржу.

Вариационная маржа уплачивается из денежной составляющей гарантийного депозитного взноса (депозитной маржи). По фьючерсу, заключенному на прошедших торгах, вариационная маржа исчисляется как произведение стандартного объема базового актива на сумму разницы между котировочной ценой прошедших торгов и ценой, по которой была заключена фьючерсная сделка.

По фьючерсу с открытой позицией на начало торгов вариационная маржа определяется как произведение стандартного объема на сумму разницы котировочной цены этого фьючерса на последних и предпоследних торгах.

Если вариационная маржа отрицательная, соответствующая сумма маржи уплачивается покупателем продавцу; положительная маржа уплачивается продавцом покупателю.

Приведем пример. Заключен контракт в интересах клиента

Физического лица на покупку 1000 акций по цене 100 руб. за акцию со сроком исполнения через 1 месяц. Последняя котировочная цена этих торгов по данному виду фьючерса составила 110 руб. за акцию. Вариационная маржа составит 10 000 руб. ((110 руб. - 100 руб.) х 1000 шт.). В таком случае по данной открытой позиции на аналитическом счете клиента по учету вариационной маржи на бирже добавляется 10 000 руб Джон Мерфи. Технический анализ рынков фьючерсов. - 2007. - 166 с.

Допустим, что на следующих торгах последняя котировочная цена фьючерса определялась исходя из 105 руб. за акцию. Тогда вариационная маржа по ранее заключенному контракту по окончании торгов будет определена в сумме "минус 5000 руб." ((105 руб. - 110 руб.) х 1000 шт.), т.е. с клиентского счета покупателя списывается в пользу продавца 5000 руб.

В случае если при расчетах по вариационной марже возникает превышение необходимого минимума по депозитной марже, отражаемой на аналитическом счете клиента, то биржа перечисляет излишек средств на денежным счет клиента, открытый в брокерской организации, либо, по требованию клиента, на его расчетный счет в банке.

Поставочные фьючерсы, то есть фьючерсы на поставку базового актива к установленной дате в будущем, исполняются (закрываются) посредством заключения договора купли-продажи базового актива либо, в большей части случаев, заключением противоположной фьючерсной сделки (то есть сделка на покупку закрывается заключением сделки на продажу, и наоборот).

Исполнение расчетных фьючерсов совершается посредством денежных расчетов в зависимости от изменения цены базового актива либо заключением противоположной сделки.

На день исполнения условий фьючерсной сделки (закрытия позиции) определяется сумма дохода или убытка по такой сделке в целом, полученная каждым контрагентом за весь период исполнения сделки, то есть учитывается общая сумма положительной и отрицательной вариационной маржи, полученной и уплаченной по этой сделке.

Если срочные сделки совершались в интересах клиента - физического лица, то сумма полученного дохода, учитываемого на аналитическом клиентском счете, перечисляется биржей на его счет в брокерской организации. В случае закрытия фьючерса какого-либо вида с убытком средства, оставшиеся от депозитной маржи, возвращаются на денежный счет клиента в брокерской организации.

Из вышеизложенного следует, что физические лица при заключении договоров на брокерское обслуживание на рынке срочных контрактов могут либо получить доход, либо остаться в проигрыше, даже не возвратив первоначально внесенных средств.

В соответствии с официальным ответом Департамента налоговой политики Министерства финансов РФ на запрос МНС России по фьючерсным сделкам необходимо определять результат в целом по сделке. В этом случае положительная вариационная маржа должна быть уменьшена на отрицательную вариационную маржу.